In leva sui tassi di interesse

I minifuture su BTP e Bund, come proteggere il portafoglio dal rischio tassi

In uno scenario di forte volatilità dei rendimenti di mercato, accentuata dalla crisi nel Nord Africa che rischia di turbare il già precario equilibrio che sorregge i paesi del vecchio continente, la Bce sta iniziando a considerare l’ipotesi di una stretta sui tassi per rispondere ai rischi inflattivi. La dichiarazione di intenti proviene direttamente da Lorenzo Bini Smaghi, membro del comitato esecutivo della Bce, che da Hong Kong ha avvertito nei giorni scorsi degli effetti che una fiammata inflattiva come quella già in atto provocherebbe sui paesi con maggior debito. Con l’inflazione oltre il 2% e i tassi al minimo dell’1%, secondo Bini Smaghi, occorrerà valutare quindi se la situazione di liquidità è ancora adeguata. Come è anche possibile notare dal grafico delle curve forward, i tassi di rendimento dell’area Euro sono già stabilmente in aumento, con i futures sull’Euribor che scontano un rialzo dei tassi di riferimento della Bce già nel terzo trimestre 2011. In tale contesto diviene importante valutare l’esposizione e la sensibilità dei propri assets al variare dei tassi di interesse, con particolare riferimento ai portafogli obbligazionari. Si ricorda brevemente, che strumenti a tasso fisso dotati di una elevata duration sono i maggiori candidati a soffrire in tale scenario, in quanto, eventuali shift della curva dei tassi si riflettono negativamente e in maniera più che proporzionale sui prezzi correnti dei bond. Nell’ambito di una gestione attiva dell’esposizione al rischio tassi, potrebbe quindi essere giunto il momento di iniziare a guardare ai minifuture short su BTP o Bund future, messi a disposizione da RBS, utili sia in ottica di trading che di hedging di portafoglio, per quegli investitori che detengano posizioni in titoli di stato italiani o tedeschi, con duration decennale.

Future BTP 10Y: Le caratteristiche in breve

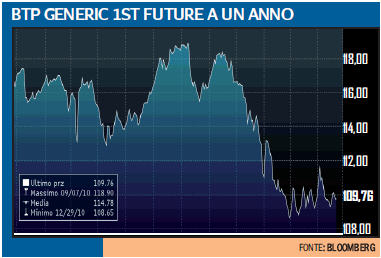

Per meglio comprendere l’importanza, nonché il funzionamento, dei minifutures proposti dall’emittente inglese, analizziamo il future di riferimento scritto a sua volta sul decennale italiano. Il contratto scritto sul Btp ha come nozionale un titolo emesso dallo Stato italiano con una originale maturity non superiore a 16 anni e con una maturity rimanente compresa tra gli 8,5 e gli 11 anni e dotato di un coupon del 6%. Il Btp future con scadenza prossima, oggi definito “contratto generico”, quota ad un prezzo pari a 109,76 euro e, implicitamente, consente di replicare una posizione lunga per un controvalore di 100.000 euro su dei Btp con medesima maturity. Di base i future su tassi d’interesse, come quello sul Btp, offrono la possibilità di coprire efficientemente un portafoglio obbligazionario, nonché di speculare sul futuro andamento dei tassi. Molto spesso, però, si incontra la difficoltà ad accedere alla negoziazione di strumenti derivati, oppure, semplicemente, non si ha un portafoglio obbligazionario sul quale effettuare delle strategie di copertura di un controvalore sufficientemente elevato per raggiungere il nozionale di base del future stesso. I leverage certificate firmati RBS sono in grado di ovviare a tale fisiologico impedimento, in quanto consentono un investimento minimo pari a solo un certificato e presentano un vantaggio in termini di accesso rispetto all’operatività in future. Infatti, si ricorda, che l’ammontare controllato da un future sul Btp è pari a 100.000 euro, e proprio grazie alla frazionabilità del contratto consentita grazie all’utilizzo dei certificati leverage, è possibile effettuare efficienti strategie di hedging del rischio tassi, altrimenti inaccessibili.

Per meglio comprendere l’importanza, nonché il funzionamento, dei minifutures proposti dall’emittente inglese, analizziamo il future di riferimento scritto a sua volta sul decennale italiano. Il contratto scritto sul Btp ha come nozionale un titolo emesso dallo Stato italiano con una originale maturity non superiore a 16 anni e con una maturity rimanente compresa tra gli 8,5 e gli 11 anni e dotato di un coupon del 6%. Il Btp future con scadenza prossima, oggi definito “contratto generico”, quota ad un prezzo pari a 109,76 euro e, implicitamente, consente di replicare una posizione lunga per un controvalore di 100.000 euro su dei Btp con medesima maturity. Di base i future su tassi d’interesse, come quello sul Btp, offrono la possibilità di coprire efficientemente un portafoglio obbligazionario, nonché di speculare sul futuro andamento dei tassi. Molto spesso, però, si incontra la difficoltà ad accedere alla negoziazione di strumenti derivati, oppure, semplicemente, non si ha un portafoglio obbligazionario sul quale effettuare delle strategie di copertura di un controvalore sufficientemente elevato per raggiungere il nozionale di base del future stesso. I leverage certificate firmati RBS sono in grado di ovviare a tale fisiologico impedimento, in quanto consentono un investimento minimo pari a solo un certificato e presentano un vantaggio in termini di accesso rispetto all’operatività in future. Infatti, si ricorda, che l’ammontare controllato da un future sul Btp è pari a 100.000 euro, e proprio grazie alla frazionabilità del contratto consentita grazie all’utilizzo dei certificati leverage, è possibile effettuare efficienti strategie di hedging del rischio tassi, altrimenti inaccessibili.

Angolo della didattica

I minifuture sono dei certificati di tipo leverage che consentono al portatore di partecipare con un impiego di capitale relativamente basso, grazie all’effetto leva, alle variazioni di prezzo dell’attività sottostante in misura più che proporzionale. La performance del sottostante viene cioè amplificata al rialzo o al ribasso esponendo l’investitore anche alla perdita dell’intero capitale, senza tuttavia rischiare più del capitale investito grazie al meccanismo dello stop loss. Nei minifuture è previsto un meccanismo di aggiornamento periodico dello strike (giornaliero) e del livello di stop loss (mensile). Gli interessi dovuti dall’investitore, come effetto del finanziamento percepito, sono cumulati giornalmente allo strike invece di essere corrisposti anticipatamente al momento dell’acquisto del certificato e il livello di stop loss viene aggiornato mensilmente in maniera tale da lasciare sempre inalterato in termini percentuali lo scostamento tra livello di stop loss e strike. Inoltre, i current strike vengono adeguati secondo l’entità del dividendo, garantendo una sostanziale neutralità nella posizione dell’investitore.

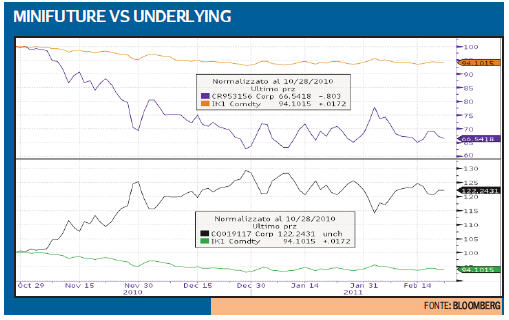

I leverage certificate di RBS sul BTP Future

Sono attualmente sei i certificati leverage a disposizione degli investitori, tre con facoltà short e altrettanti con facoltà long. Essi si caratterizzano per differenti current strike e, conseguentemente, per un diverso effetto leva rispetto ai movimenti dell’underlying. Pertanto, è utile osservare come la volatilità dei corsi del sottostante, dal 28 ottobre 2010, giorno del loro esordio al Sedex, ha di fatto prodotto un notevole scostamento di prezzo di tali prodotti. Osservando il grafico presente in pagina, osserviamo che a fronte di una frazionale discesa dei corsi del future generico sul Btp (-5,89%), il minilong con minore leva (linea blu) segna addirittura un -33,45%, mentre analogamente il minishort (linea nera) segna una performance positiva del 22,24%. Viene così confermata, è bene sottolinearlo, l’esistenza della relazione inversa tra le variazioni dei rendimenti e i prezzi di un bond a tasso fisso. Dai grafici si comprende come uno scenario di aumento dei tassi provochi di fatto un deprezzamento del bond in oggetto. Ai fini di una più accurata analisi si precisa che il costo implicito per la detenzione del minifuture, che si ripercuote sui prezzi del current strike, è stato fino ad oggi pari, in media, a circa l’1,24%; il che significa che in proiezione annua il costo implicito di tale copertura ammonta al 3,8% circa.

Quanti leverage per un future?

Per capire quanti certificati siano necessari per replicare una posizione sul relativo future, bisogna far riferimento all’effettivo controvalore in euro che un movimento del sottostante genera sulla posizione, sul contratto derivato. Sarà poi sufficiente calcolare il numero di certificati idoneo a replicare lo stesso controvalore per ogni corrispettivo movimento del certificato leverage. Prendiamo come esempio il future sul Btp 10y. Esso si muove ogni 0,01 punti (un tick) e per ogni movimento la posizione in essere si apprezza (o deprezza) di 10 euro. Si prenda ora come esempio il minilong identificabile con codice Isin NL0009599604, dotato di uno strike pari a 89,2 punti. Dato il multiplo pari a 1 è facile comprendere come tale prodotto ogni 0,1 punti del sottostante si muoverà di 0,1 euro. In virtù di ciò, il minilong per replicare totalmente una posizione sul future, deve apprezzarsi di 100 euro ogni 0,1 punti di movimento del sottostante. Pertanto, l’ammontare di certificati necessari per replicare un intero contratto risulta pari a 1000 pezzi. Pertanto, al fine di conoscere l’ammontare di certificati a copertura, ad esempio di un Btp con scadenza 2021, sarà sufficiente effettuare la seguente operazione:

n° certificati = ( 1.000 x C ) / 100.000

dove C è controvalore del portafoglio obbligazionario sul quale si intende effettuare la copertura, con maturity pari in media a 10 anni

Analisi tecnica bund

Le tensioni geopolitiche hanno portato gli investitori a riscoprire il Bund dopo una prima parte di 2011 caratterizzata da una preferenza per i listini azionari. Le quotazioni del decennale tedesco hanno così approfittato della situazione per violare la trendline ribassista ottenuta con i massimi del 9 novembre e dell’11 gennaio andando così a testare le resistenze statiche di area 124,35. Partendo da questi presupposti, il pull back della trend a 123,40 può essere sfruttato per entrare long. Con stop al cedimento di 122,30, i target sono posizionati dapprima a 126,45 e successivamente a 127,20.

Le tensioni geopolitiche hanno portato gli investitori a riscoprire il Bund dopo una prima parte di 2011 caratterizzata da una preferenza per i listini azionari. Le quotazioni del decennale tedesco hanno così approfittato della situazione per violare la trendline ribassista ottenuta con i massimi del 9 novembre e dell’11 gennaio andando così a testare le resistenze statiche di area 124,35. Partendo da questi presupposti, il pull back della trend a 123,40 può essere sfruttato per entrare long. Con stop al cedimento di 122,30, i target sono posizionati dapprima a 126,45 e successivamente a 127,20.

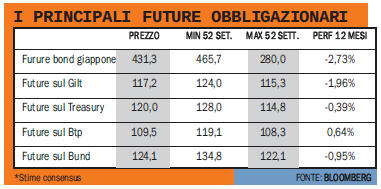

Analisi fondamentale bund

Nel corso degli ultimi 12 mesi il future sul Bund ha registrato un movimento altalenante a seguito delle difficoltà legate al debito pubblico dei paesi periferici dell’Eurozona. Gli investitori hanno privilegiato i titoli di stato tedeschi come bene rifugio del mercato obbligazionario. Un fattore che ha favorito l’apprezzamento delle quotazioni dei Bund deprimendone allo stesso tempo i rendimenti.

Nel corso degli ultimi 12 mesi il future sul Bund ha registrato un movimento altalenante a seguito delle difficoltà legate al debito pubblico dei paesi periferici dell’Eurozona. Gli investitori hanno privilegiato i titoli di stato tedeschi come bene rifugio del mercato obbligazionario. Un fattore che ha favorito l’apprezzamento delle quotazioni dei Bund deprimendone allo stesso tempo i rendimenti.