SWITCH DAL SOTTOSTANTE

Obiettivo recupero per i quattro nuovi atipici Easy Express firmati Macquarie

Salve,

c’e’ qualcosa che mi sfugge sull’ultima emissione di Easy Express (B.ca Intesa e Unicredit) fatta da Macquaire in data 11/10/2011.Per i quattro express emessi, due hanno un livello di trigger (barriera) molto vicina al livello strike (e potrebbe pure andarmi bene …hanno scelto cosi’) ma due e precisamente DE000MQ4GYS6 (Intesa) e DE000MQ4GYU2 (Unicredit) hanno addirittura il livello trigger (barriera) superiore al livello strike. Per il funzionamento relativo agli easy express significa che per potere ricevere il valore nominale di 100,00 euro il sottostante a scadenza dovra’ avere un valore superiore allo strike. Resto perplesso perche’ normalmente si ha diritto al valore nominale o al bonus express se il sottostante e’ sceso rispetto al livello strike almeno fino al livello barriera (trigger). E’ cambiato qualcosa ?

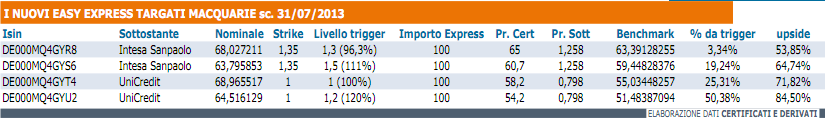

Prendendo spunto da una delle domande giunte in redazione, il Punto Tecnico di questa settimana analizzerà le nuove proposte portate sul mercato di Borsa Italiana da Macquarie, appositamente strutturate per offrire una valida alternativa all’investimento diretto nel sottostante per quei titoli maggiormente colpiti dalle vendite nel corso dell’ultimo anno, consentendo un recupero più che proporzionale in uno scenario rialzista.

Da sempre i certificati nascono e si sviluppano con l’obiettivo di garantire ai risparmiatori l’accesso a profili di rimborso quanto più asimmetrici rispetto al relativo sottostante. E’ proprio in tale ottica che muovono ancora una volta le nuove proposte di Macquarie che, visto anche i sottostanti di riferimento, si propongono come valide alternative di switch per quei investitori rimasti incastrati sui due sottostanti a prezzi di carico lontani dai corsi attuali.

La ricostruzione del capitale iniziale è stato uno dei temi sui quali già da tempo ha puntato l’emittente australiana, che ha più volte proposto al mercato strumenti recovery che consentissero al risparmiatore di non dover attendere recuperi considerevoli del sottostante per tornare in possesso dell’intero ammontare investito, a volte chiedendo di spostare più in là nel tempo la durata dell’investimento, rinunciando poi ai dividendi distribuiti dall’underlying.

Questi gli obiettivi degli ultimi quattro certificati denominati Easy Express Certificate che, sebbene conservando la medesima struttura opzionale implicita, presentano tuttavia una differente esposizione al rischio rispetto ai medesimi, essendo in tutto e per tutto assimilabili a dei classici benchmark a replica lineare, decurtati dei dividendi, con la facoltà di amplificare le performance rialziste in caso si verifichi a scadenza l’evento trigger.

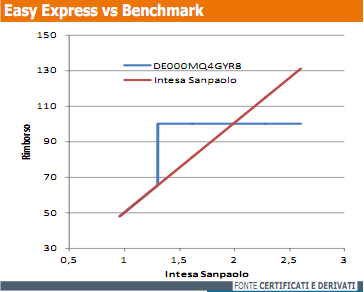

IL PAYOFF

Ad eccezione dei classici Easy Express la peculiarità di quest’ultima emissione è insita nel fatto che sostanzialmente non è prevista alcuna garanzia di avere accesso all’intero importo express in caso di ribassi del sottostante dal livello di emissione; fatto salvo del trigger posto al 96,3% che caratterizza il certificato identificabile da codice Isin DE000MQ4GYR8. E’ possibile affermare che allo stato dei fatti tali strumenti sono del tutto assimilabili a dei benchmark scritti sul sottostante, soprattutto in caso di ulteriori ribassi. E’ invece nella fase rialzista che, facendo ricorso anche alla tabella presente in pagina oltre che al grafico di payoff, la struttura del certificato consente di generare performance più che proporzionali. Emblematico il caso di uno dei due certificati scritti su Intesa Sanpaolo, con il trigger level a soli 3,34 punti percentuali di distanza e con un upside in caso di aggancio del trigger a scadenza, pari a ben 53,85 punti percentuali.

In tale analisi è doveroso considerare anche i costi impliciti dell’investimento, tra cui oltre al premio pagato sull’effettivo valore “lineare”, i dividendi annui distribuiti nel corso dei due anni di vita del prodotto, pari nel dettaglio al 5,77% per Intesa Sanpaolo e al 3,6% per UniCredit.

L’ANGOLO DELLO STRUTTURATORE

L’elevata volatilità dei due sottostanti è stato sicuramente uno dei fattori chiave a consentire la strutturazione di tali profili di rimborso con le finalità sopra citate, sebbene il portafoglio opzionale implicito resti tuttavia molto simile alle classiche emissioni di Easy Express viste fino ad oggi sul Sedex.

In particolare, volendo concludere tale focus con un connotato più tecnico, si afferma che l’acquisto di un Easy Express Certificate è finanziariamente equivalente alla seguente strategia in opzioni, che prevede:

- L’acquisto di una call con strike pari a zero, per la replica lineare del sottostante

- Una call digital valida solo a scadenza con strike pari al livello trigger e con un payout complessivo, ovvero sommato al rimborso lineare fino al trigger level, tale da garantire l’intero rimborso express

- Una posizione corta su una call plain vanilla pari al livello trigger