SGUARDO AL FUTURO

Nuova serie di Easy Express “recovery”, la barriera discreta fa la differenza

Mentre il quadro continua pericolosamente a deteriorarsi sull’azionario, con i minimi dello scorso marzo che per molti titoli o indici non sono più, come qualche mese fa, una semplice utopia, Macquarie torna a proporre un nuovo filone di emissione di Easy Express Recovery. Le attuali condizioni di mercato, soprattutto sul fronte della volatilità, hanno reso nuovamente accessibili tali strutture dotate di profili di rischio-rendimento atteso molto più interessanti per gli investitori. La barriera discreta che contraddistingue questa serie di prodotti, offre una valida opportunità per quei risparmiatori attratti dai prezzi relativamente “cheap” che molte azioni hanno raggiunto, mettendo loro al riparo da eventuali ulteriori sell-off tipici di questi frangenti di mercato, che, come in passato, potrebbero immediatamente compromettere qualunque strategia di tipo buy&hold.

Rinunciando ai dividendi del sottostante e accettando il vincolo del rimborso massimo conseguibile, tali certificati permettono di avere accesso a un rendimento ponderato per il rischio maggiormente efficiente rispetto ad un identico investimento a benchmark nel sottostante.

Entrando nello specifico, rispetto ai classici Bonus Certificate essi mantengono il medesimo profilo di rimborso a fronte di un livello invalidante, vincolante per l’erogazione del bonus di rendimento, valido esclusivamente a scadenza. Per tale ragione, eventuali violazioni dello stesso durante la vita del certificato, non influiranno in alcun modo sulle potenzialità dello strumento presenti all’atto di emissione.

Visti i numerosi eventi knock-out che stanno colpendo molti certificati in questa fase di forte discesa, i nuovi Easy Express potrebbero tornare utili anche per mettere in atto delle strategia di ricostruzione del capitale iniziale. Nel dettaglio, essi offrono una valida alternativa a chi, subite le perdite di un evento barriera e agganciatosi quindi linearmente al sottostante, deve sperare in un rialzo del sottostante nell’ordine del 20 o 30 per cento per rivedere il proprio capitale investito.

In particolare, è proprio l’emissione “sotto100”di questi Easy Express a rendere meno difficile e doloroso, soprattutto dal punto di vista psicologico, il momento della vendita della posizione in sofferenza.

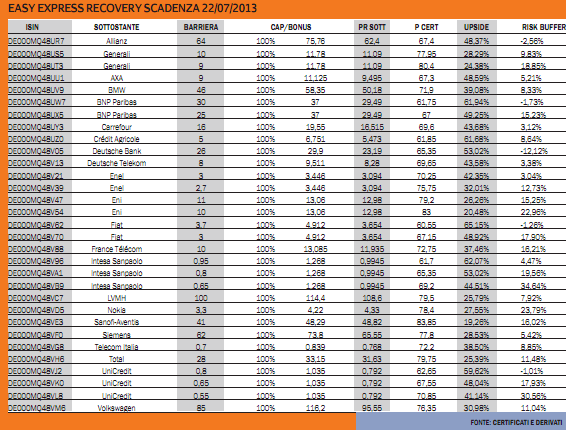

Il tabellone presente in pagina, evidenzia le caratteristiche di ogni singola proposta mettendone in risalto il gap rispetto al livello invalidante ( risk buffer ) e il rendimento potenziale a scadenza ( upside ). Sono anche questa volta le proposte scritte sui titoli del settore bancario ad offrire il miglior rapporto rischio-rendimento atteso, grazie proprio ad una volatilità nettamente superiore alla media di mercato. In particolare, tra questi, si segnalano le proposte sui titoli Intesa Sanpaolo e UniCredit. Nonostante il -30% registrato in poco più di due mesi, le proposte più difensive (DE000MQ48VB9 e DE000MQ48VL8), ovvero dotate di barriere invalidanti valide esclusivamente alla scadenza poste a livelli ancora “di guardia” (34,64% e 30,56%), il rendimento a scadenza in caso di tenuta del livello knock-out garantirebbe ai correnti livelli di prezzo un ritorno nell’ordine del 40%, ovvero il 21% su base annua.

L’ANGOLO DELLO STRUTTURATORE

Il contesto di mercato in termini di volatilità, ha spinto diversi emittenti a riproporre nuovamente con la frequenza di un tempo strutture di tipo Bonus. Merita sicuramente un’attenta analisi la proposta di Macquarie sotto il profilo del posizionamento del livello invalidante che, ad un disattento investitore, potrebbe sembrare penalizzante in termini di posizionamento rispetto ad altre proposte giunte in queste settimane al Sedex. La barriera invalidante di tipo terminale infatti, aumenta considerevolmente le probabilità di successo alla scadenza rispetto ad una barriera continua e ciò si riflette inevitabilmente sul premio pagato dall’emittente in fase di strutturazione. Eseguendo un pricing sulla singola barrier option del certificato sopra menzionato scritto su UniCredit, il prezzo infatti muove da 3,97 euro per l’opzione con “barriera at end” ai 0,97 euro a certificato per la medesima opzione con barriera continua.