BONUS A VALANGA SU PIAZZA AFFARI

Sono arrivati sul Sedex 41 nuovi Bonus targati Unicredit. Tra sottostanti ad alta volatilità e barriere continue o discrete, come scegliere il certificato migliore.

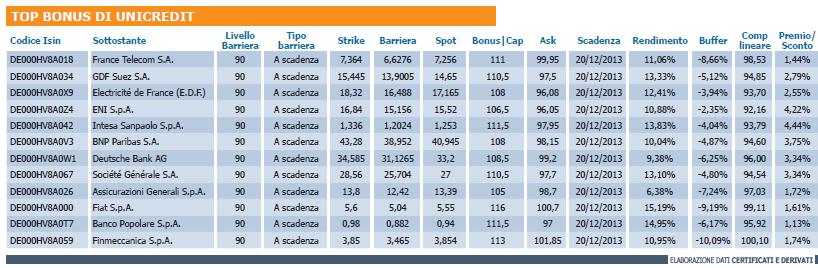

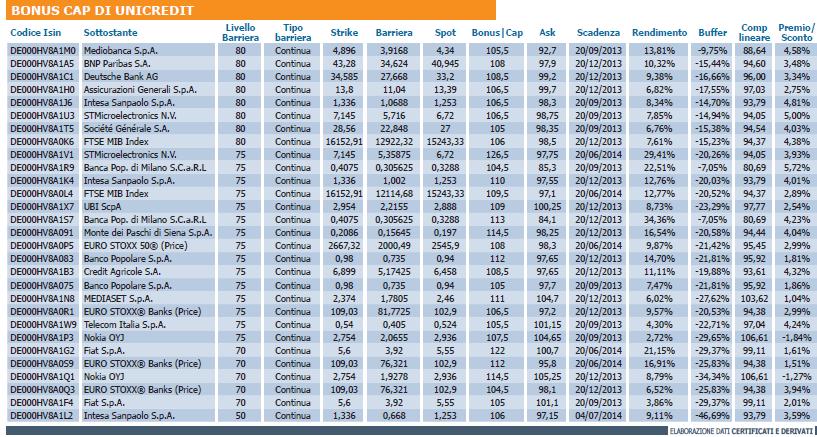

E’ un ampio ventaglio di sottostanti finanziari o appartenenti ai segmenti telecomunicazioni e Oil & Gas, quello selezionato da Unicredit per la nuova serie di certificati Bonus a barriera europea, o a scadenza che dir si voglia, ( Top Bonus) ed americana, o in continua ( Bonus Cap), in quotazione diretta sul Sedex a partire dallo scorso 21 giugno. Un settore totalmente esposto al rischio liquidità, uno arrivato alla sua maturazione ed un ultimo le cui sorti dipendono dalla ciclicità delle materie prime diventano ora protagoniste di un’emissione mordi e fuggi ad alto rischio, forte tuttavia di un attraente rendimento medio e di una modesta perdita attesa dovuta ai dividendi. Il ricco paniere di sottostanti disponibili, nel quale le emissioni su indici ( FTSE Mib, Eurostoxx 50, Eurostoxx Banks) assumono un peso marginale, nonché la combinazione di strutture e di payoff a scadenza, rende improbo il compito di trovare un comune denominatore per analizzare l’intera serie, lasciando all’investitore la possibilità di individuare lo strumento più adatto alle proprie esigenze di portafoglio. Prima tuttavia di fornire alcuni strumenti utili alla selezione della struttura Bonus, individuiamo le caratteristiche dei 41 certificati complessivamente considerati.

PROFILO ATTRATTIVO

Guardiamo anzitutto alla natura dei sottostanti. Orientato principalmente al listino italiano, il paniere selezionato guarda con particolare attenzione al segmento finanziario, includendo nell’offerta non solo Intesa Sanpaolo, Banco Popolare, e altri istituti di credito particolarmente esposti al rischio Paese come Assicurazioni Generali, ma anche alcuni big d’Oltralpe come Deutsche Bank, BNP Paribas, Credit Agricole e Société Générale. Rilevante è anche la rappresentanza Oil&Gas con EDF, ENI e GDF mentre tra i nomi legati alle telecomunicazioni figurano l’italiana Telecom e la francese France Telecom. Outsider, ma protagoniste sulle testate finanziarie per la loro ristrutturazione avvenuta o presunta, Fiat e Nokia ricoprono un ruolo di tutto rilievo all’interno del paniere. Passando invece al profilo rischio rendimento, la pronunciata dispersione dei rendimenti dei sottostanti esclusi gli indici, sintetizzata dalla volatilità implicita scontata sul mercato delle opzioni, restituisce un valore medio di circa il 41%, pari a circa due volte quella scontata dall’indice Eurostoxx 50, il sottostante meno volatile dell’offerta Unicredit. Capolista invece Monte Paschi di Siena, la cui emissione di riferimento risulta tuttavia tra le più attrattive sia in termini di rendimento, con un bonus del 14,5% a tre mesi, sia di buffer dallo strike, pari al 25%. In generale tuttavia il rendimento offerto dall’intera serie risulta piuttosto appetitoso, con un bonus medio potenziale pari al 9,45% a fronte di una durata media di circa un semestre. Al fine di uniformare i 41 certificati, normalizzando sui 12 mesi, durata massima prevista dall’intera offerta, il profitto su base annuale passa ad oltre il 19% a fronte di un buffer determinato all’emissione, normalizzato all’anno, pari al 45%. Da segnalare tuttavia come i dodici Top Bonus, ovvero i dodici Bonus Cap caratterizzati da barriera terminale, in scadenza il prossimo 20 dicembre, rilevino la soglia invalidante ad un margine del 10% dal rispettivo valore strike.

Esaurita la panoramica generale sulla proposta di Piazza Cordusio, guardiamo quali parametri tenere in considerazione nella scelta del certificato più interessante rispetto al proprio profilo d’investimento.

PRIMO STEP: IL RENDIMENTO

Strumenti dalla natura strutturalmente speculativa, vista la durata pari o inferiore all’anno e le barriere piuttosto contenute, i Bonus Cap fanno del rendimento potenziale il loro punto di forza. Capolista della serie risulta essere il Bonus Cap scritto su STMicroeletronics (DE000HV8A1V1), con un premio rispetto ai 100 euro di nominale pari al 26,5% in dodici mesi, che tuttavia sale al 29,41% se si considera il prezzo sul Sedex pari a 97,75 euro. Non guardando per ora alle altre variabili, ai valori correnti di mercato, il certificato più attrattivo risulta tuttavia essere quello scritto su Banca Popolare di Milano, con scadenza il prossimo 20 dicembre ed un rendimento potenziale normalizzato all’anno pari al 69,50% a fronte di un prezzo lettera pari a 84,1 euro.

SECONDO STEP: IL MARGINE DI OSCILLAZIONE

Per il secondo momento della classica cornice rischio- rendimento, andiamo a fornire alcune regole per la valutazione del rischio sulle emissioni di tipo Bonus. In linea generale si parlerà di rischio evento knock out, ovvero di rottura della barriera e di esposizione in caso di perdite. Venendo al primo punto, il mero calcolo della distanza del valore spot rispetto a quello barriera non è sufficiente come termine di selezione. Tre sono infatti i fattori che contribuiscono a fornire maggiore solidità al criterio di scelta. Anzitutto, la validità della barriera. Dodici sono infatti le emissioni disponibili che rilevano unicamente alla data finale l’assenza di evento barriera, condizione necessaria per il pagamento dell’intero importo Bonus. Il maggior rischio sostenuto sulle strutture con validità continua, giustifica quindi come, a parità di strike, premio e durata residua, il certificato scritto su BNP Paribas con osservazione della soglia invalidante unicamente a scadenza (DE000HV8A0V3) preveda un buffer del 90% mentre quello gemello con osservazione in continua (DE000HV8A1A5) abbassi la barriera all’80%. Seguono poi la durata residua e il dividend yield. Tanto più lunga è la durata residua, tanto maggiore sarà la probabilità di rottura della barriera nonché la perdita attesa dovuta allo stacco dei dividendi, non percepiti dal possessore di certificati. In merito all’emissione, entrambi le componenti sono marginali rispetto al peso ricoperto dalla natura volatile di ciascun sottostante. Tenuto conto di una durata media semestrale, sono pochi i certificati che soffriranno la cedola periodica. Tra questi tuttavia rilevano i quattro Top Bonus scritti su France Telecom (DE000HV8A018), GDF Suez (DE000HV8A034), EDF (DE000HV8A0X9) ed ENI (DE000HV8A0Z4), i cui sottostanti non solo si caratterizzano per il dividend yield più alto lungo l’ultimo anno ma anche per lo stacco di parte del dividendo nel secondo semestre dell’anno.

TERZO STEP: IL PREMIO AL RISCHIO

Passando al secondo aspetto del rischio di perdite sul certificato, il calcolo del premio pagato sulla componente lineare rappresenta un ulteriore facile strumento per affinare la scelta. E’ possibile definire tale misura come il prezzo pagato per la struttura opzionale aggiuntiva alla mera replica del sottostante. Nel caso di certificati Bonus, l’evento barriera farebbe estinguere senza valore le opzioni presenti, determinando l’automatico allineamento del prezzo del certificato alla sua componente lineare con una perdita immediata. Ad oggi, benchè le durate residue siano contenute, nessun certificato quota eccessivamente a premio rispetto alla sua componente lineare, ovvero in caso di evento barriera, l’allineamento benchmark al sottostante non determinerebbe una sostanziale perdita immediata. Da considerare tuttavia come la presenza di un importo massimo al rimborso teorico a scadenza, agisca come freno sul naturale apprezzamento della struttura.