EXPRESS AGLI SGOCCIOLI

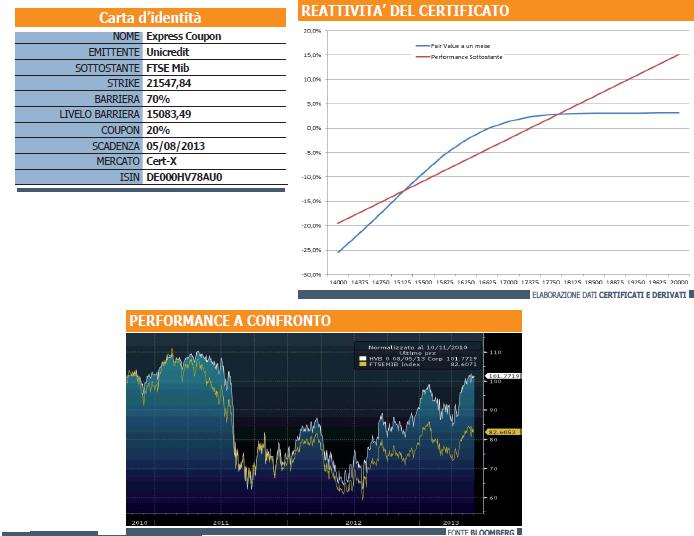

Monitorato speciale dagli utenti di Finanzaonline.com e protagonista del Calendario dei Certificati 2013, l’Express Coupon sul FTSE Mib di Unicredit punta a un rendimento del 4,5% a due mesi dalla scadenza.

Cedola garantita il primo anno e ricchi coupon crescenti lungo la durata triennale, queste le caratteristiche di rendimento che hanno accompagnato l’emissione sull’Euro TLX, datata agosto 2010, dell’Express Coupon targato Unicredit identificato da codice Isin DE000HV78AU0. La debolezza del listino milanese, il sottostante, ha tuttavia messo in discussione già dal primo anno la difensività della struttura, lasciando ancora a due mesi dalla naturale scadenza del certificato, gli investitori con il fiato sospeso sulla possibilità di vedere rimborsato almeno il capitale iniziale. Il decadimento temporale e la stabilizzazione del mercato ai valori correnti potrebbero tuttavia garantire un recupero del nominale lasciando spazio a un profitto mordi e fuggi per chi volesse salire sull’Express nelle vicinanze della meta.

Prima di dare uno sguardo più operativo al prodotto, ripercorriamone brevemente il funzionamento. Rilevato un livello iniziale del FTSE Mib a 21547,84 punti e fissata la barriera al relativo 70%, ovvero a 15083,488 punti, la struttura iniziale prevedeva prima della naturale scadenza del prossimo 5 agosto, due appuntamenti con cadenza annuale per l’estinzione anticipata dei 100 euro di nominale maggiorati di un coupon del 10%, qualora l’indice avesse rilevato alla data autocallable un valore di chiusura non inferiore allo strike. Disattese entrambe le osservazioni, dopo aver tuttavia pagato il premio incondizionato di 10 euro al primo anno, l’Express guarda ora direttamente alla scadenza dove tre sono gli scenari possibili. Per valori del sottostante pari almeno al livello barriera, ovvero a 15083,488 punti, sarà garantita la protezione del nominale mentre in caso di evento trigger, ovvero di rilevazione almeno pari ai 21547,84 punti, il rimborso del capitale iniziale sarà maggiorato di un premio pari al 20%. Una chiusura dell’indice al di sotto della soglia invalidante determinerà invece la perdita della struttura opzionale ed un importo di liquidazione equivalente ad un’esposizione diretta sul sottostante rispetto allo strike iniziale, con un rimborso massimo pertanto non superiore a 70 euro.

Guardando ai 95,71 euro a cui è esposto in lettera il certificato in data 3 giugno a fronte di un valore dell’indice pari a 17277,16 punti, si prospettano delle opportunità d’investimento, sia nell’ottica di mantenimento fino a scadenza che di gestione più attiva. Nel primo caso infatti, tenuto conto di una perdita attesa da dividendo lungo la durata residua pari a 77 punti, qualora il FTSE Mib non perda oltre il 12,3%, il rimborso dei 100 euro di nominale riconoscerà rispetto ad un acquisto al prezzo lettera preso a riferimento un rendimento a due mesi pari al 4,48%, equivalente a 25,6 punti percentuali su base annua. Nel secondo caso invece, qualora le quotazioni dovessero stabilizzarsi entro un’oscillazione moderata dai livelli correnti, per il solo effetto tempo sarà già possibile ottenere buona parte del rendimento prospettato a scadenza. In particolare, se tra un mese il sottostante si attestasse ai livelli correnti, l’apprezzamento registrato dal fair value delle struttura sarebbe nell’ordine del 2,3% mentre, a parità di valore corrente dell’Express sarebbe associato un ribasso del sottostante pari al 4,3%. L’analisi di reattività rivela inoltre come la minor durata residua e il conseguente incremento di valore della struttura sostenga le quotazioni del certificato rispetto al sottostante, tenuta ferma una volatilità implicita ai valori correnti, ovvero a circa il 27% stando al mercato delle opzioni. In caso di forte rialzo del FTSE Mib tuttavia, tanto da avvicinare il gap dal trigger level dai circa 25 punti percentuali di distanza corrente, l’apprezzamento dell’opzione relativa alla possibilità di ottenere il premio del 20% non sarebbe in grado di compensare la performance positiva dell’indice, lasciando spazio in un mese ad un upside teorico non superiore ai 3,2 punti percentuali. Attenzione infine allo scenario più negativo alla scadenza: un ribasso dell’indice superiore al 12,3% darebbe luogo infatti a un rimborso non superiore ai 70 euro, con una perdita minima che pertanto si attesterebbe al 26,87%.