AL VIA LA SECONDA SFIDA

Sul Cert-X l’ultimo Athena Match Race di BNP Paribas. Ce la farà anche questa volta l’indice europeo a battere quello giapponese?

Lo scorso 3 dicembre hanno preso il via le quotazioni sul Cert-X dell’ultimo Athena Match Race targato BNP Paribas (NL0010273421). Mai come in questo caso il nome commerciale aiuta l’investitore a comprendere immediatamente il funzionamento del prodotto che ricorda infatti le gare veliche che vedono sfidarsi in maniera diretta due imbarcazioni. Dopo i due successi raggiunti alla prima data di rilevazione disponibile, l’emittente francese ripropone questa ormai collaudata struttura che lega le sue fortune all’andamento del differenziale tra due indici azionari. Nello specifico, si tratta della terza emissione dotata di questo peculiare payoff, più nel dettaglio, della seconda che scommette sull’overperformance dell’Eurostoxx 50 contro il Nikkei giapponese.

IL PAYOFF

Il certificato,emesso il 7 novembre scorso, ha rilevato i livelli dei due indici il 31 ottobre prendendo come riferimento i valori di chiusura, ovvero 2503,64 punti per l’indice europeo e 8928,29 punti per quello nipponico. Se l’indice delle blue chip europee riesce a guadagnare di più o a perdere di meno rispetto all’indice giapponese, l’investimento nell’Athena Match Race avrà un esito positivo per l’investitore. Nel caso la scommessa venga vinta il premio consiste in un rendimento annuo del 7%, già a partire dalla fine del primo anno di vita, che va ad aggiungersi al rimborso del nominale.

Per facilitare il compito di seguire la gara ai lettori, è possibile far riferimento al grafico presente in pagina, creato ad hoc a partire dalla data di rilevazione per fornire attraverso l’aggiornamento su base giornaliera un’immediata percezione dell’andamento del paniere sottostante. Lo scenario favorevole per l’investitore sarà quando l’area blu del grafico coprirà la linea verde che rappresenta la performance dell’indice Nikkei.

Ad oggi, l’indice Eurostoxx 50 si trova in ritardo di ben 5,71 punti percentuali, con l’indice giapponese che ha messo a segno un apprezzamento di 11,14 punti percentuali contro il +5,43% registrato dalle blue chip europee. Non a caso, la quotazione al Cert-X del certificato segna un prezzo lettera pari a 95,32 euro, al di sotto della parità posta a 100 euro per un importo pari al gap negativo esistente ad oggi tra il maggior indice europeo e quello giapponese.

Tornando all’analisi di scenario, la prima data utile per il rimborso anticipato con un premio del 7%, è in programma il 31 ottobre 2013. Qualora in tale data l’Eurostoxx 50 non sia riuscito a sovraperformare il Nikkei, l’investitore avrà a disposizione altre due finestre intermedie per esercitare il diritto di rientrare del capitale nominale maggiorato del coupon a memoria del 7% annuo. La prima è prevista per il 31 ottobre 2014 mentre la seconda il 30 ottobre 2015.

Qualora invece l’indice delle blue chip europee non sia stato capace di virare per primo la boa in nessuna delle tre occasioni a disposizione, il certificato giungerà alla scadenza naturale del 31 ottobre 2016 e a quel punto, seguendo il medesimo criterio di verifica osservato fino a quel momento, restituirà un importo pari ai 100 euro maggiorati dei 4 premi annui per un totale di 128 euro se la variazione dell’Eurostoxx 50 sarà stata almeno pari o superiore a quella realizzata dal Nikkei 225. In caso contrario si guarderà unicamente all’indice europeo. Se la rispettiva performance sarà negativa ,a non al di sotto del 55% rispetto al livello di partenza, ovvero 1251,82 punti, sarà interamente riconosciuto il rimborso del valore nominale. Solamente nel caso in cui il “Match Race Index” risulti negativo e la variazione dell’indice europeo sia negativa di oltre il 55% rispetto allo strike, il rimborso verrà calcolato sottraendo al nominale l’intera perdita subita dall’Eurostoxx 50.

BACK TEST

Sebbene sia doveroso ricordare come quello che si è realmente verificato nel passato non dà alcuna garanzia circa le performance future, si è provveduto ad effettuare un back test al fine di valutare in quante e quali circostanze tale struttura di payoff si sia rilevata vincente.

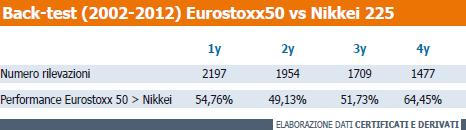

In particolare, in base alla serie storica dei due indici compresa nel decennio 2002 – 2012, abbiamo ipotizzato che lo spread fosse costruito su base giornaliera, fissando i rispettivi valori iniziali e successivamente confrontati con i livelli raggiunti dagli stessi dopo 1, 2, 3 e 4 anni. Più nel dettaglio, per effettuare la rilevazione ad un anno è stata utilizzata come base la serie storica dei prezzi compresa tra il 2002 e il 2011, con i valori oggetto di comparazione proiettati in avanti di un anno. Analogamente, per la rilevazione a due anni, il dataset iniziale ha compreso la serie storica tra il 2002 e il 2010.

Ora, come è possibile notare dalla tabella in pagina, prendendo i dati non cumulativi, dopo il primo anno su 2197 rilevazioni effettuate, l’Eurostoxx 50 ha battuto in termini di performance l’indice Nikkei in 1203 casi, ovvero il 54,76% del totale delle rilevazioni.

Nella rilevazione biennale invece, l’asticella pende leggermente verso l’indice giapponese. A fronte di un totale di 1954 rilevazioni, l’indice europeo è riuscito a battere il Nikkei nel 49,13% dei casi. Ancora sostanzialmente in parità la rilevazione triennale, dove è questa volta l’indice Eurostoxx 50 a prevalere in termini di performance registrata sull’indice giapponese per ben 884 rilevazioni positive su 1709 rilevazioni effettuate (51,73%). Nel medio periodo invece, l’ormai storica overperformance del mercato azionario giapponese appare di fatto evidente. Pertanto sulla rilevazione a 4 anni, su un totale di 1477 rilevazioni effettuate, sono ben 952 le volte che l’Eurostoxx 50 ha avuto la meglio, che rappresenta il 64,45% dei casi oggetto di analisi.