STRUTTURA VINCENTE

Per il nuovo Express Coupon di RBS, cedola incondizionata al primo anno e premio a scadenza anche per performance negative del FTSE Mib.

Dopo il gran rialzo estivo innescato dal bottom di fine luglio, i mercati azionari del Vecchio Continente stanno consolidando i livelli all’interno di un canale laterale che presenta un’ampiezza di circa 15 punti percentuali. In congestione, gli indici si muovono nervosi e i capovolgimenti di fronte sono all’ordine del giorno, anche per il flusso di notizie contrastanti che provengono dal fronte greco e da quello statunitense, con il Presidente Obama impegnato ad evitare il tanto temuto fiscal cliff. Con i mercati in attesa di segnali chiari, il trading all’interno del range può portare i suoi frutti nel breve termine ma non consente prese di posizione sul medio-lungo orizzonte. Il segmento dei certificati offre per questo delle soluzioni ibride, capaci di generare profitti alla scadenza di un triennio sia in caso di rialzo che di ribasso, seppur non troppo pronunciato, del sottostante e di assicurare un rendimento cedolare, associato o meno al rimborso anticipato, con frequenza intermedia durante la vita del prodotto.

Dopo il gran rialzo estivo innescato dal bottom di fine luglio, i mercati azionari del Vecchio Continente stanno consolidando i livelli all’interno di un canale laterale che presenta un’ampiezza di circa 15 punti percentuali. In congestione, gli indici si muovono nervosi e i capovolgimenti di fronte sono all’ordine del giorno, anche per il flusso di notizie contrastanti che provengono dal fronte greco e da quello statunitense, con il Presidente Obama impegnato ad evitare il tanto temuto fiscal cliff. Con i mercati in attesa di segnali chiari, il trading all’interno del range può portare i suoi frutti nel breve termine ma non consente prese di posizione sul medio-lungo orizzonte. Il segmento dei certificati offre per questo delle soluzioni ibride, capaci di generare profitti alla scadenza di un triennio sia in caso di rialzo che di ribasso, seppur non troppo pronunciato, del sottostante e di assicurare un rendimento cedolare, associato o meno al rimborso anticipato, con frequenza intermedia durante la vita del prodotto.

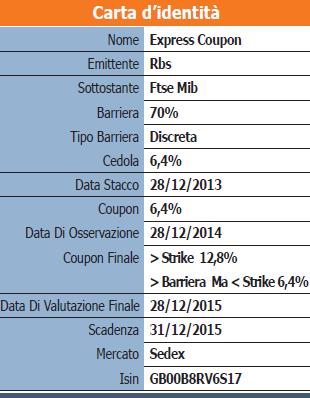

Il gradimento degli investitori verso tali strutture è testimoniato, tra l’altro, dal recente successo ottenuto da un Express Coupon agli Italian Certificate Awards 2012 nella categoria dei certificati a capitale protetto condizionato. Tra le ultime proposte dotate di un simile payoff si segnala l’Express Coupon di RBS in collocamento fino al 27 dicembre prossimo presso gli sportelli di Barclays Bank. Il certificato è legato alle performance dell’indice italiano FTSE Mib e prevede una durata complessiva di 3 anni; tuttavia lungo il corso della vita dello strumento sono fissati una serie di eventi il primo dei quali rappresentato dallo stacco, senza condizioni, di una cedola del 6,4%. Il 28 dicembre 2014, si aprirà invece una finestra di uscita anticipata dove se l’indice italiano verrà rilevato a un livello almeno pari a quello iniziale il certificato si auto estinguerà e verranno rimborsati i 1000 euro nominali maggiorati di un premio del 6,4%. Diversamente si proseguirà per un ulteriore anno fino alla data di osservazione finale del 28 dicembre 2015 dove si potranno verificare tre scenari: il primo prevede il rimborso di 1128 euro se il FTSE Mib sarà a un livello almeno pari allo strike; il secondo la liquidazione di 1064 euro se il suo valore sarà inferiore allo strike ma non ad una barriera posta al 70% del livello di partenza; il terzo, infine, il rimborso del nominale diminuito dell’effettiva variazione negativa dell’indice per valori del FTSE Mib a scadenza inferiori alla barriera.

Secondo tale payoff, il rendimento minimo che si potrà ottenere alla scadenza dei tre anni sarà del 6,4%, dato dalla cedola incondizionata in programma a dicembre 2013, e potrà salire al 12,8% se il FTSE Mib alla scadenza non sarà in ribasso di oltre il 30% dallo strike che verrà rilevato il 28 dicembre 2012, e al 19,2% se sarà in territorio positivo. Solo un valore a scadenza inferiore agli 11200 punti ( ipotizzando la rilevazione dello strike a 16000 punti) comporterà una perdita assimilabile a quella subita dallo stesso indice, fermo restando che l’incasso della cedola al primo anno attutirà gli effetti negativi del ribasso. Al termine del collocamento, la richiesta di quotazione sul mercato secondario SeDex di Borsa Italiana agevolerà la liquidabilità del certificato.