MINUS: COME RECUPERARLE?

L’anno è agli sgoccioli e si avvicina il termine ultimo per recuperare le minusvalenze del 2008. Una guida utile per l’investitore.

E’ stato un anno fiscale all’insegna del cambiamento per gli investitori. Con la manovra di agosto 2011 è ufficialmente entrato in vigore, con decorrenza primo gennaio 2012, il nuovo regime fiscale sulle rendite finanziarie. L’imposta sostitutiva è infatti stata equalizzata per tutti gli strumenti finanziari al 20% pur mantenendo distinti i redditi da capitale da quelli diversi in termini di minusvalenze e plusvalenze. Grazie alla procedura di affrancamento tuttavia, chi fosse stato in possesso di un dossier titoli con una plusvalenza netta al 31 dicembre2011 hapotuto beneficiare dell’affrancamento fino a marzo. La procedura, volta a evitare un’eccessiva penalizzazione del contribuente nella fase di transizione, ha infatti permesso di cedere la partecipazione in maniera figurativa, generando un profitto fittizio tassato secondo l’imposta vigente, ovvero il 12,50%. Il portafoglio affrancato è rimasto comunque di proprietà dell’investitore, ma con un nuovo prezzo di carico a partire dall’1 gennaio 2012. Da ricordare inoltre come l’adesione alla procedura d’affrancamento abbia riguardato tutti gli strumenti presenti nel dossier, ammettendo tuttavia la possibilità di portare a nuovo solo il 62,50% delle posizioni in perdita. Di conseguenza, gli investitori che presentavano dei buchi in portafoglio già dal 2008, subendo in numerosi casi un ulteriore affondo proprio nella seconda metà del 2011, non hanno goduto di un notevole beneficio dalla manovra, rimanendo con una buona porzione di credito d’imposta suscettibile a compensazione per i 4 anni fiscali successivi alla data di maturazione. La deduzione entro l’anno fiscale 2012 diventa così perentoria per chi avesse minus maturate nell’esercizio 2008.

I certificati d’investimento, i cui profitti sono considerati redditi diversi, possono quindi risultare idonei allo scopo di chi ha l’esigenza di recuperare minusvalenze in scadenza. Ricordando che i redditi considerati diversi, sono integralmente suscettibili di compensazione va segnalato come le cedole incondizionate previste in alcune strutture, in quanto certe per importo e data di stacco, ove non si associno al rimborso anticipato del certificato sono da considerarsi redditi da capitale e pertanto da tassare alla fonte senza possibilità di compensazione.

Vediamo a questo punto a quali strumenti può rivolgere la propria attenzione un investitore che avesse all’interno del proprio zainetto fiscale delle minusvalenze in scadenza entro l’anno. L’allungo dei listini delle ultime settimane e un’agenda delle scadenze con una prevalenza di certificati a strike relativamente basso non lasciano spazio a occasioni mordi e fuggi dall’elevato profitto potenziale. Le condizioni si rivelano al contrario favorevoli per una chiusura anticipata delle posizioni che già hanno raggiunto buona parte del valore obiettivo, come numerosi Bonus Cap di Deutsche Bank con scadenza naturale per il prossimo marzo.

VENDERE ENTRO L’ANNO

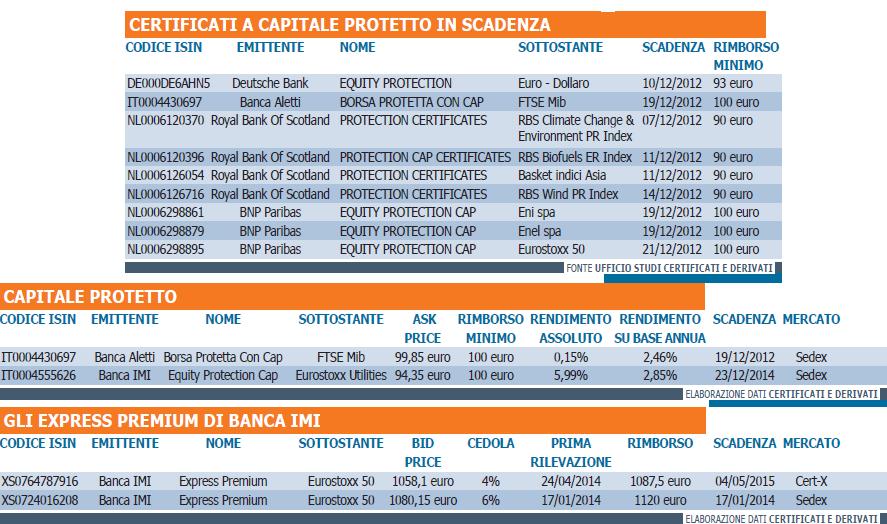

L’occasione fornita dal bid price del market maker a un livello prossimo, o perfino superiore a quello potenzialmente ottenibile alla scadenza, cioè nei primi mesi del 2013, consente di raggiungere un duplice obiettivo: conseguire un rendimento annualizzato superiore, da portare in compensazione con le minusvalenze in scadenza, ed eliminare i rischi di improvvise ricadute dei mercati finanziari che pregiudicherebbero la piena riuscita dell’investimento. In quest’ottica si segnalano, oltre ad alcuni Bonus Cap di Deutsche Bank, anche due Express Premium di Banca IMI, il cui prezzo in denaro è ben superiore all’importo erogato dalla prima cedola. In generale, la struttura degli Express Premium si caratterizza per lo stacco di una cedola garantita il primo anno e per una serie di rilevazioni annuali successive con coupon a memoria per l’estinzione anticipata. A seconda delle singole emissioni poi, la struttura presenta alcune tipicità. Nella fattispecie, l’Express Premium su Eurostoxx 50, con codice Isin XS0764787916, prevede lo stacco di una cedola del 4% al prossimo 6 maggio ed un livello trigger a scadenza pari al 50% dello strike, ovvero a 1143,55 punti. Esposto in denaro a 1058,10 euro, offre la possibilità a chi lo avesse sottoscritto, di uscire ad un semestre dall’emissione con un rendimento su base annua superiore a quello ottenibile in caso di rimborso alla prima data autocallable. Stesso esito per l’Express Premium su Eurostoxx 50, codice Isin XS0724016208, che compensa un trigger level finale pari allo strike iniziale posto a 2416,66 punti, con rilevazioni semestrali e la possibilità di ricevere una cedola periodica. Il certificato esposto in denaro sul Sedex a 1080,15 euro, riconosce un rendimento su base annua dall’emissione pari al 9,8% a fronte del 9% ottenibile in caso di estinzione alla prima data autocallable.

RENDIMENTI LAST MINUTE

Per chi avesse necessità di maturare un profitto da portare in compensazione entro l’anno il compito della scelta appropriata si fa più impegnativo. Il rischio di incappare nello strumento fiscalmente meno efficiente ( vedi Etf) o di sbagliare la direzionalità del mercato è sempre in agguato e pertanto spesso si preferisce lasciar scadere le minusvalenze piuttosto che accollarsi il rischio di subire nuove perdite. Una soluzione intermedia può essere fornita da due Athena targati BNP Paribas, entrambi con data di valutazione entro venti giorni, il 17 dicembre 2012. Il primo, un Athena Fast Plus scritto su Fiat, codice Isin NL0010022182, prevede l’estinzione anticipata con un importo pari a 110,1 euro ogni 100 di nominale se il sottostante rileverà un prezzo di chiusura non inferiore a 3,088 euro. Per un valore corrente pari a 3,472 euro, ad un margine dell’11,09% dal trigger, il certificato è esposto in lettera dal market maker a 109,30 euro. Data la discreta rischiosità dell’asset sottostante, l’ipotesi di posizionamento in denaro in prossimità dei 109 euro potrebbe trovare venditori disponibili a fare cassa prima del tempo rinunciando all’1% residuo. Da tenere in considerazione che anche in caso di mancato rimborso anticipato, nulla sarà perduto dal momento che la struttura gode di ulteriori due date intermedie di rilevazione, peraltro con trigger decrescente e coupon a memoria, prima della naturale scadenza del 17 dicembre 2015 dove sarà sufficiente che Fiat non rilevi a un livello inferiore a 1,716 euro affinché il certificato rimborsi 140,4 euro ogni 100 di nominale.

L’altra proposta è invece un Athena Relax su Generali Assicurazioni, con codice Isin NL0010021770. Il prossimo 17 dicembre si estinguerà anticipatamente se il sottostante avrà un valore non inferiore a 11,2 euro. In caso di mancato evento trigger pagherà comunque la cedola ma sarà necessario arrivare a dicembre 2013 per rientrare anticipatamente dell’investimento con un coupon del 15% prima della naturale scadenza del 18 dicembre2014. Atale data un valore di Generali non inferiore allo strike determinerà un rimborso di 125 euro ogni 100 di nominale mentre per valori compresi entro la barriera posta al 50% del livello iniziale sarà comunque garantito il capitale. L’evento knock out determinerà invece per entrambe le emissioni un rimborso pari alla performance effettiva del sottostante. L’ingresso sul book al mid price della forchetta esposta dal market maker, equivalente a 107,20 euro, riconoscerebbe in caso di evento trigger un profitto sulla posizione pari allo 0,75%.

Passando infine alla categoria capitale protetto, l’ideale porto di destinazione di chi ha l’esigenza di recuperare le minusvalenze puntando a rendimenti minimi ma privi di rischi, il segmento dei certificati offre 9 emissioni da inserire in un’apposita watchlist. Tra queste, l’attenzione va posta in particolare al Borsa Protetta con Cap di Banca Aletti scritto sul FTSE Mib, che alla scadenza del 19 dicembre rimborserà almeno 100 euro, indipendentemente dall’andamento del suo sottostante. Esposto in lettera dal market maker sul Sedex a 99,85 euro, offre un rendimento forse fin troppo risicato per consentire un efficace recupero delle minusvalenze. Tuttavia, il posizionamento in book a ridosso del denaro dello stesso market maker, potrebbe consentire il raggiungimento dell’obiettivo primario in caso di vendita da parte di privati, eventualità non trascurabile come si è avuto modo di osservare anche nel recente passato.

Infine, per chi avesse più tempo a disposizione per il recupero delle minusvalenze, dalla tabella dei “Sotto 100” pubblicata anche in questo numero del CJ si segnala l’Equity Protection Cap su Eurostoxx Utilities di Banca IMI, scambiato sul Sedex con codice Isin IT0004555626. Con scadenza fissata per il 23 dicembre 2014, il certificato garantisce un rimborso minimo di 100 euro. Rilevato uno strike a 386,21 punti indice, in caso di valore finale dell’indice superiore al livello iniziale il rimborso replicherà linearmente l’apprezzamento fino ad un rimborso massimo di 140 euro. A fronte di un valore dell’indice pari a 221,53 punti, il certificato è esposto in lettera 94,35 euro, offrendo un rendimento minimo garantito su base annua del 2,61%.