DIVERGENZE PERICOLOSE

Possibile un ritorno del rischio sui mercati europei. Protezione di portafoglio o asset allocation tattica con i benchmark sulla volatilità (VSTOXX) di Barclays

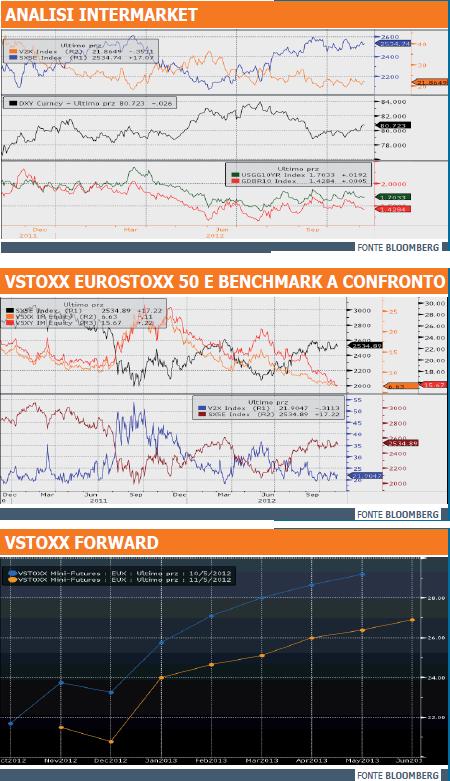

Torniamo ancora una volta a parlare di volatilità e questa settimana lo facciamo perché l’analisi del quadro intermarket evidenzia la formazione di pericolose divergenze, che potrebbero presagire a un ritorno del rischio sui mercati azionari, nonostante lo scenario attuale continui a mostrare segnali di consolidamento. In particolare riferimento al mercato europeo, sebbene prosegua il rialzo dell’Eurostoxx 50, sono due i segnali a cui è bene prestare attenzione: la volatilità implicita ad esso riferita, ovvero l’indice VSTOXX, che inizia ad allontanarsi dai minimi; l’andamento opposto al trend di crescita dell’equity dei principali strumenti “safe-heaven”, storicamente dotati di correlazione negativa, come il Dollar Index e i due strumenti privilegiati dagli investitori in ottica di protezione dal rischio come il decennale tedesco e quello statunitense.

Volgendo lo sguardo esclusivamente al VSTOXX, l’indice di volatilità implicita del principale indice azionario dell’area Euro, questo viaggia su livelli ancora molto bassi e a contatto con i minimi di area 20, mai oltrepassati al ribasso e che, di contro, hanno sempre offerto validi punti di ingresso al rialzo. Nel grafico di raffronto tra andamento del VSTOXX e quello dell’Eurostoxx 50, sono stati inserite anche le curve di prezzo dei due certificati benchmark targati Barclays quotati al Sedex, in grado di replicare l’andamento del VSTOXX a breve e medio termine. Sebbene, come verrà spiegato meglio in seguito, sulla loro reattività gravi non solo il livello corrente dell’indice ma anche l’intera conformazione della struttura a termine, il rialzo dell’azionario registrato nell’ultimo bimestre ha di fatto comportato significative perdite per i due strumenti che si trovano tutt’oggi a contatto con i loro minimi storici dall’esordio sul mercato regolamentato di Borsa Italiana.

Nonostante ciò, i due portafogli virtuali creati dal Certificate Journal a partire dal 6 aprile 2010, ricavati attraverso la massimizzazione dello Sharpe Ratio in un back test a 5 anni, nello specifico strutturati con 80% equity (Eurostoxx 50) e 20% volatilità (Short-Term) uno, e 75% equity (Eurostoxx 50) e 25% volatilità (Mid-Term) l’altro, registrano sostanzialmente le medesime perdite registrate dal sottostante (-7% circa). E’ doveroso però ricordare come l’investimento congiunto, con ponderazioni ovviamente differenti, tra equity e volatilità, abbia comportato una minore e quindi non trascurabile esposizione al rischio, misurata come volatilità dei rendimenti (Standard Deviation). Pertanto, nonostante le corpose perdite, i due iPath ETN targati Barclays mantengono ancora oggi intatte le loro peculiari caratteristiche che ne fanno un valido strumento in ambito di gestione del rischio di un portafoglio azionario.

l’investimento congiunto, con ponderazioni ovviamente differenti, tra equity e volatilità, abbia comportato una minore e quindi non trascurabile esposizione al rischio, misurata come volatilità dei rendimenti (Standard Deviation). Pertanto, nonostante le corpose perdite, i due iPath ETN targati Barclays mantengono ancora oggi intatte le loro peculiari caratteristiche che ne fanno un valido strumento in ambito di gestione del rischio di un portafoglio azionario.

In virtù dello scenario attuale, potrebbe essere arrivato il momento di iniziare nuovamente a guardare con interesse ai due certificati, capaci di apprezzarsi qualora la volatilità dovesse tornare a calcare la scena dei listini azionari.

SHORT TERM vs MID TERM

Entriamo ora nel dettaglio dei due certificati targati Barclays agganciati alla volatilità del VSTOXX, ovvero dell’iPath ETN VSTOXX Short-Term future (Isin DE000BC2K050 ) e dell’iPath VSTOXX Mid-Term future (Isin DE000BC2KZY6 ). Come detto in precedenza, sulla linearità dei due benchmark grava la differente esposizione nei rispetti della curva forward del future sottostante. Shock di breve termine possono infatti rapidamente mutare la classica impostazione di contango in cui versano solitamente i contratti oggetto della transazione, i cui movimenti della curva a termine nel tempo sono rappresentati dal grafico inerente la curva forward sul VSTOXX. Per tale ragione l’investimento nell’indice Short-Term legato al VSTOXX può esibire caratteristiche differenti di rischio rendimento, rispetto a quelle del benchmark cui si riferisce, e per sua natura è consigliabile in ottica di asset allocation tattica in quanto i forti movimenti della curva del VSTOXX interessano per lo più proprio la parte a breve. Analogamente, dato anche il diverso impatto in termini di rollover, il Mid-Term si presta maggiormente al completamento di una strategia di più ampio respiro, soprattutto in ottica di gestione del rischio di portafoglio.

Premesso che l’acquisto di volatilità rappresenta un elemento di protezione, l’osservazione del livello della curva forward può svolgere anche una funzione predittiva, dal momento che la stessa riflette le correnti aspettative degli operatori rispetto all’equity di riferimento. L’attuale inclinazione della curva, può venir letta come una discreta richiesta di protezione sulla parte a medio termine (orizzonte temporale 4-6 mesi), elemento che potrebbe suggerire che una parentesi ribassista dei corsi azionari è alle porte.