IL PORTO SICURO DELLO SCUDO CROCIATO

Sotto la lente l’Obbligazione Forziere Svizzero, legata a tre blue chips elvetiche

La volatilità, seppure in contrazione dalla fine di luglio, continua a rappresentare il nemico di qualsiasi strategia unidirezionale. Tuttavia, dati i correnti rendimenti dei principali asset obbligazionari, in una strategia volta a puntare a ritorni sopra la media di mercato, l’esposizione azionaria permane indispensabile. In tal senso sono molti gli emittenti di obbligazioni che hanno nel loro ventaglio di proposte, delle strutture di tipo equity-linked che consentono di beneficiare di discreti ritorni essendo legate all’andamento del mercato azionario, fatta salva la protezione del capitale nominale a scadenza.

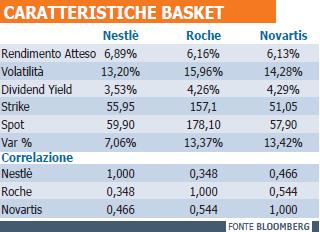

Questa settimana, anche per i consistenti rialzi che hanno registrato i relativi sottostanti, abbiamo deciso di concentrarci nuovamente sulla UBS Forziere Svizzero (Isin DE000UU129F7), bond agganciato ad un paniere composto da tre blue chips elvetiche, nello specifico Nestlè, Novartis e Roche con scadenza giugno 2019. Note per la stabilità del loro business e per un beta di mercato tendenzialmente basso, le tre azioni svizzere riescono a garantire un’esposizione al rischio azionario maggiormente contenuto. Come è possibile vedere dalla tabella delle caratteristiche, dal loro livello iniziale tali sottostanti sono cresciuti mediamente del 10% circa, aumentando così progressivamente le probabilità di successo del bond già alla prima data di rilevazione utile.

LA STRUTTURA

La struttura a rilevazioni intermedie che contraddistingue il bond targato UBS, prevede una cedola incondizionata dell’1,5% il primo anno e in caso di un contemporaneo andamento positivo di tutti i sottostanti del basket, la possibilità di ottenere il rimborso anticipato, a partire dal secondo anno, con pagamento di una cedola del 5% su base annua. In linea con le strutture dotate di tale profilo di rimborso, anche in questo caso è presente l’effetto memoria. Qualora la prima rilevazione non dovesse andare a buon fine con il mancato pagamento della cedola, questa verrebbe accantonata per essere erogata alla prima occasione in cui tutte le azioni sottostanti si trovino al di sopra del livello di rilevazione iniziale. Oltre a tale caratteristica, ciò che rende interessante tale obbligazione, anche in ottica di diversificazione e controllo del rischio, oltre alla scelta del sottostante, è la divisa di riferimento dal momento che il bond è denominato in franchi svizzeri e quindi espone implicitamente l’investitore al rischio cambio Eur/CHF.

I tre titoli prescelti, come detto in precedenza, si caratterizzano per un beta di mercato molto basso e per questo sono considerati titoli difensivi. Nonostante ciò, nel corso dell’ultimo mese è diminuita nettamente la correlazione tra i tre asset, passata da una media di 0,75 agli attuali 0,5, elemento che ha leggermente attenuato gli effetti positivi apportati dalla crescita dei corsi azionari dai rispettivi livelli iniziali.

Aprendo una breve parentesi prettamente tecnica, quando si tratta di basket options, gli effetti della correlazione, sia a livello di prezzo che rispetto alle probabilità di successo, giocano un fattore di rilievo. Infatti, più la correlazione è alta e tendente a 1, ovvero più i sottostanti tendono a muoversi all’unisono, e più l’opzione subirà un apprezzamento; nel caso opposto, quando diviene più complicato che i titoli del basket possano riuscire a far verificare contemporaneamente la medesima condizione, l’opzione contenuta implicitamente nel bond subirà un fisiologico deprezzamento, andando ad impattare in maniera negativa sulle probabilità di successo.

Scendendo nel dettaglio del CED|Probability, focalizzandoci sulla prima data di rilevazione disponibile di giugno 2014, numeri alla mano è possibile quantificare l’effetto che un decremento della correlazione ha avuto sulle probabilità di successo rispetto alla facoltà di richiamo anticipato. In particolare, come da consuetudine, si è fatto ricorso alle Monte Carlo Simulation, cercando di stimare la probabilità tramite 5000 sentieri stocastici di prezzo, che nella data selezionata tutti e tre i titoli presentino saldi positivi rispetto ai livelli di partenza, incorporando la matrice di correlazione esistente tra i titoli, con l’obiettivo di tenere conto delle correnti dipendenze esistenti.

In base alle caratteristiche dei sottostanti, l’attuale probabilità che alla prima data disponibile il bond riesca ad estinguersi anticipatamente, è pari al 65,27%. Volendo agire sul parametro della correlazione, se invece avessimo utilizzato la matrice esistente all’atto dell’emissione del bond, tale probabilità sarebbe stata pari al 69,53%. Nonostante il calo della correlazione, il rialzo dei tre titoli ha fatto salire la quotazione del bond, ad oggi acquistabile sui mercati regolamentati di Borsa Italiana ed EuroTLX a 102,18 euro.