TERRE RARE, E’ IL LORO MOMENTO?

I metalli e gli elementi chimici noti come terre rare, indispensabili per la moderna tecnologia, sono contesi tra le maggiori potenze mondiali. Dopo un 2011 dorato, anche per loro è arrivato il momento di fare i conti con la crisi. Chi la spunterà?

Puntare tutto su Green Economy, elettronica di consumo e Hi-tech, la tecnologia ci salverà. A questi tre settori infatti si affidano sempre più l’onere e le speranze di un’economia nuova che permetta una crescita reale, basata su una minor dipendenza energetica dal greggio e dai suoi derivati, su una riduzione degli sprechi e delle inefficienze e su un flusso informativo continuo. Ma il cammino è lungo e tortuoso soprattutto se a mancare è la stabilità finanziaria necessaria a mettere sul tavolo piani di lungo termine. In un clima di panic selling come quello che circonda senza esclusione tutti i listini azionari, poco importa il business, la sola presenza di un fattore di rischio è sufficiente a scatenare una pronta liquidazione dell’investimento. E così il fenomeno delle terre rare, ovvero di quegli elementi utilizzati per la produzione delle “nuove tecnologie”, dalle auto ibride agli smartphone, sul quale anche l’industria dei certificati aveva fatto capolino, ad un anno di distanza sembra aver perso ogni appeal.

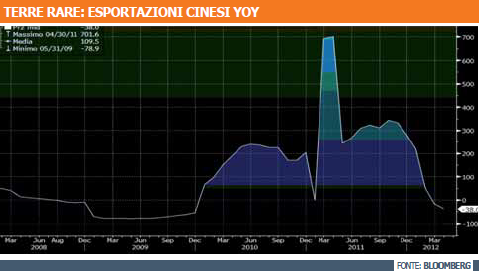

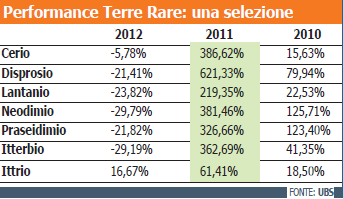

La congiuntura negativa di mercato infatti, in scia di una recessione per l’Unione Europea e di una crescita inferiore alle attese per la regione asiatica, ha colpito profondamente anche le quotazioni delle materie prime, metalli compresi. I prezzi dei 17 elementi inclusi nella definizione di “terre rare” infatti, dopo il rally tra il 2010 e il 2011 hanno frenato la corsa nel2012 adispetto della continua crescita della domanda di settore. Se si pensa all’elettronica di consumo, inevitabile è il confronto con Apple, in grado di registrare a un anno una performance del 37,11%. Daniele Bonato, direttore generale di ReMedia, il consorzio italiano per la gestione e lo smaltimento dei RAEE (rifiuti elettrici ed elettronici) ha infatti dichiarato durante l’evento Hi-tech & Ambiente di inizio mese, “come la produzione di terre rare quest’anno sia stata pari a 133600 tonnellate ma la domanda prevista entro fine anno sia di 210000 tonnellate”. L’interesse per le terre rare rimane comunque elevato, coinvolgendo non solo le industrie private ma anche le stesse agenzie governative.

L’egemonia cinese, con un controllo di circa il 95% del settore, è infatti messa a rischio dalla nascita di nuove alleanze. Dopo gli accordi presi tra Groenlandia, sotto la giurisdizione della Danimarca, e Unione Europea per un progetto minerario mirato allo sviluppo tecnologico del Vecchio Continente, anche Vietnam e Giappone hanno fissato lo scorso weekend i termini per un progetto di estrazione, ricerca e sviluppo in terra vietnamita, sede di uno dei principali bacini di terre rare. E’ da sottolineare tuttavia come l’impero del Sol Levante, dopo essere rimasto fortemente penalizzato dall’embargo da parte della Cina a settembre 2010, non solo abbia ridotto l’esposizione alla Repubblica Cinese a circa la metà delle importazioni totali ma abbia anche avviato un programma di riciclo interno degli strumenti tecnologici divenuti obsoleti, benchè l’effettivo costo opportunità di un piano di recupero dei differenti metalli sia ancora sotto verifica. Ritornando nel Vecchio Continente, a sfidare il monopolio cinese si sono mossi anche Russia e Germania, impegnati in una joint venture per lo sfruttamento dei bacini sovietici attraverso l’adozione di tecnologie teutoniche, volte non solo all’estrazione ma anche alla ricerca di nuove leghe.

Se da un lato, un allentamento della concorrenza sul lato dell’offerta di metalli ed elementi “rari”, accompagnata a misure volte all’ottimizzazione dei costi, inducono a prevedere un ulteriore raffreddamento delle quotazioni, il sempre maggior interesse mostrato dai governi e l’ampio margine di crescita del settore, suggeriscono di tenere sotto osservazione il comparto, quale opportunità di lungo periodo o, nel medio termine, come possibile alternativa per una diversificazione di portafoglio.

Nel panorama dei certificati quattro sono state fino ad ora le emissioni legate alle terre rare. Poiché non è possibile l’investimento diretto né sui singoli elementi chimici né sui metalli, tutte seguono l’andamento di società impegnate nella ricerca, estrazione sviluppo di tali materie con sede legale fuori dalla regione cinese. In seguito al pesante ribasso accusato dai mercati, le quattro proposte hanno registrato un forte calo, con una perdita media su base annua di circa il 50%. Guardiamo allora da vicino il Performance di UBS e i due Benchmark di RBS. Infatti, benché condividano la medesima struttura e abbiano scadenze ravvicinate, in virtù dei differenti sottostanti che le caratterizzano offrono spunti operativi alternativi.

PERFORMANCE DI UBS

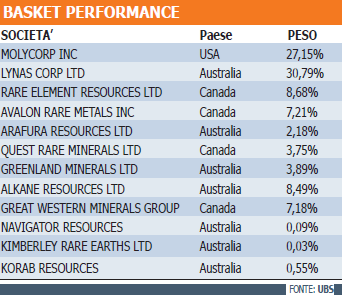

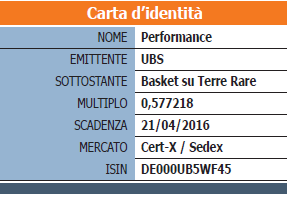

Tra i candidati agli Italian Certificate Awards 2011 per la categoria “ Certificato a capitale non protetto”, il Performance di UBS, entrato in quotazione il 19 aprile 2011 sia sul Cert-X che sul Sedex, è stato il primo Benchmark scritto sulle Terre Rare, attraverso un paniere di tipo Quanto composto delle azioni delle principali compagnie di estrazione non cinesi. Con un valore nominale pari a 100 euro, in virtù dei 34,6 euro a cui è scambiato, il certificato registra dall’emissione una perdita complessiva del 65,4%. Alla scadenza naturale fissata per il 14 aprile 2016 il calcolo del rimborso sarà pari a 0,572218 volte il valore del basket, in cui il prezzo finale di ciascun sottostante verrà ponderato per il numero delle rispettive azioni che compongono il paniere come mostrato in tabella.

Tra i candidati agli Italian Certificate Awards 2011 per la categoria “ Certificato a capitale non protetto”, il Performance di UBS, entrato in quotazione il 19 aprile 2011 sia sul Cert-X che sul Sedex, è stato il primo Benchmark scritto sulle Terre Rare, attraverso un paniere di tipo Quanto composto delle azioni delle principali compagnie di estrazione non cinesi. Con un valore nominale pari a 100 euro, in virtù dei 34,6 euro a cui è scambiato, il certificato registra dall’emissione una perdita complessiva del 65,4%. Alla scadenza naturale fissata per il 14 aprile 2016 il calcolo del rimborso sarà pari a 0,572218 volte il valore del basket, in cui il prezzo finale di ciascun sottostante verrà ponderato per il numero delle rispettive azioni che compongono il paniere come mostrato in tabella.

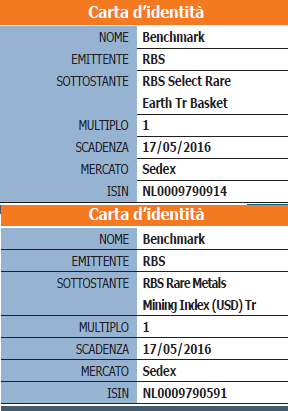

BENCHMARK DI RBS

Due sono i certificati che guardano alle terre rare messi a disposizione da Royal Bank of Scotland. Stessa scadenza, 17 maggio 2016, e stesso valore nominale, pari a 100 euro, i due certificati si differenziano per il sottostante alla base della strategia. Il primo, scambiato sul Sedex con codice isin NL0009790591, replica l’indice proprietario RBS Rare Metals Mining Index (Usd) Tr, costituito dalle 15 maggiori compagnie attive nell’estrazione di berillio, tantalo, litio, molibdeno, rodio, rutenio e titano, ovvero di quelli che possono essere considerati i metalli “rari”. Oltre all’esposizione diretta a tale settore, il certificato non prevede l’opzione Quanto, replicando quindi anche le variazioni sul cambio euro dollaro, valuta alla quale è valorizzato il sottostante, con un tasso rilevato inizialmente a 1,4358. Emesso su base 100, il certificato era esposto in denaro alla data del 19 giugno a 59,85 euro, con una perdita complessiva del 40,15%. Rispetto al Performance di UBS, in virtù del differente sottostante utilizzato per seguire il business delle terre rare e del graduale deprezzamento dell’euro rispetto alla valuta statunitense, ha potuto assorbire parte del ribasso assoluto messo a segno dall’indice di settore.

Due sono i certificati che guardano alle terre rare messi a disposizione da Royal Bank of Scotland. Stessa scadenza, 17 maggio 2016, e stesso valore nominale, pari a 100 euro, i due certificati si differenziano per il sottostante alla base della strategia. Il primo, scambiato sul Sedex con codice isin NL0009790591, replica l’indice proprietario RBS Rare Metals Mining Index (Usd) Tr, costituito dalle 15 maggiori compagnie attive nell’estrazione di berillio, tantalo, litio, molibdeno, rodio, rutenio e titano, ovvero di quelli che possono essere considerati i metalli “rari”. Oltre all’esposizione diretta a tale settore, il certificato non prevede l’opzione Quanto, replicando quindi anche le variazioni sul cambio euro dollaro, valuta alla quale è valorizzato il sottostante, con un tasso rilevato inizialmente a 1,4358. Emesso su base 100, il certificato era esposto in denaro alla data del 19 giugno a 59,85 euro, con una perdita complessiva del 40,15%. Rispetto al Performance di UBS, in virtù del differente sottostante utilizzato per seguire il business delle terre rare e del graduale deprezzamento dell’euro rispetto alla valuta statunitense, ha potuto assorbire parte del ribasso assoluto messo a segno dall’indice di settore.

A discapito del significativo ribasso, il Benchmark sui metalli rari ottiene il miglior risultato anche a confronto con il certificato gemello, caratterizzato da codice isin NL0009790914. A fare da sottostante a quest’ultimo, è l’indice proprietario RBS Select Rare Earth TR Basket volto a tracciare la performance di un basket composto dalle azioni di 15 compagnie attive nel trattamento di elementi chimici, l’altra famiglia compresa nelle terre rare. Si tratta in particolare di cerio, disprosio, erbio, europio, gadolinio, olmo, lantanio, lutezio, neodimio, praseodimio, romezio, samario, scandio, terbio, tulio, itterbio, ittrio. Anch’esso con nominale pari a 100 e multiplo unitario, caratterizzato tuttavia da opzione Quanto, a fronte dei 46,80 euro a cui è esposto in denaro, registra una perdita complessiva dal valore di emissione pari al 53,2%.