DUE SETTIMANE AD ALTA TENSIONE

In trading spread sul differenziale Bund/BTP, anche in ottica di copertura di portafogli. La strategia rialzista proposta il 3 aprile avrebbe reso il 15%

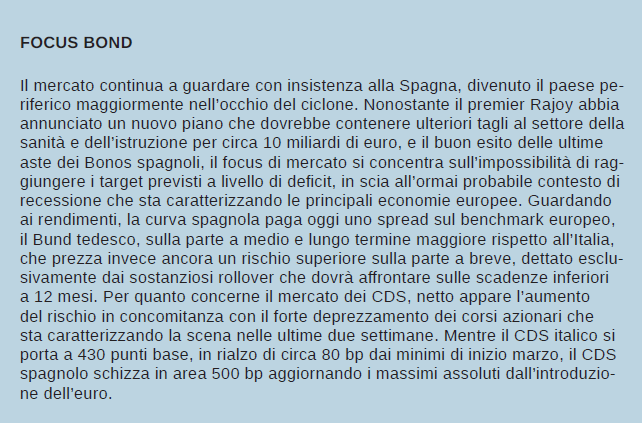

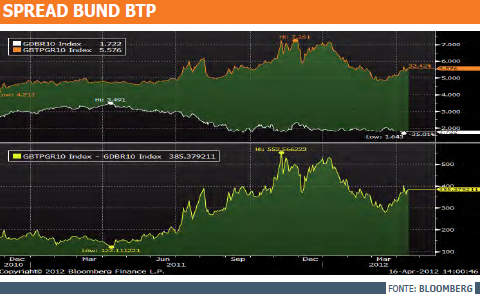

Le ultime settimane ci hanno ricordato ancora una volta come i mercati siano imprevedibili e fino a che punto le forti ondate di volatilità siano capaci di mettere in discussione qualsiasi strategia operativa tanto sul mercato azionario quanto su quello obbligazionario, facendo così assumere ancor più valore alla diversificazione di portafoglio. La fotografia dell’attuale contesto di mercato effettuata nel numero scorso del Certificate Journal merita ancora alcune puntualizzazioni, in particolare rispetto alle possibili strategie riguardanti lo spread di rendimento tra i titoli tedeschi e quelli italiani a dieci anni. La correlazione esistente tra  andamento del mercato azionario e lo spread risultava essere evidente già a partire dal primo programma LTRO datato dicembre 2011. Da un lato il Bund tedesco, utilizzato come strumento di fly-to-quality capace, come si è visto, di apprezzarsi in un contesto di forte discesa del mercato azionario e dall’altro il BTP italico, capace di deprezzarsi, quindi con un conseguente aumento dei rendimenti, in frangenti di forte nervosismo sui Periferici. Questo connubio, legato anche alla “grandezza” del mercato obbligazionario italiano che quindi risente in generale di un ritrovato pessimismo sui PIIGS europei, ha di fatto creato le basi affinché tale misura di raffronto, divenuta particolarmente diffusa all’interno dell’opinione pubblica, potesse essere utilizzata anche in ottica di copertura di portafoglio, grazie alla sua correlazione negativa con i mercati azionari. Con un timing quasi perfetto, ne avevamo parlato circa due settimane fa, allorché lo spread, dopo aver violato area 300 punti base, era tornato ad apprezzarsi intorno ai 310 bp, prendendo nota dei prezzi della vasta gamma di leverage certificate messi a disposizione da RBS Plc al Sedex, per poter replicare i movimenti di tale indice senza rivolgersi direttamente al mercato dei futures. Vediamo come è andata.

andamento del mercato azionario e lo spread risultava essere evidente già a partire dal primo programma LTRO datato dicembre 2011. Da un lato il Bund tedesco, utilizzato come strumento di fly-to-quality capace, come si è visto, di apprezzarsi in un contesto di forte discesa del mercato azionario e dall’altro il BTP italico, capace di deprezzarsi, quindi con un conseguente aumento dei rendimenti, in frangenti di forte nervosismo sui Periferici. Questo connubio, legato anche alla “grandezza” del mercato obbligazionario italiano che quindi risente in generale di un ritrovato pessimismo sui PIIGS europei, ha di fatto creato le basi affinché tale misura di raffronto, divenuta particolarmente diffusa all’interno dell’opinione pubblica, potesse essere utilizzata anche in ottica di copertura di portafoglio, grazie alla sua correlazione negativa con i mercati azionari. Con un timing quasi perfetto, ne avevamo parlato circa due settimane fa, allorché lo spread, dopo aver violato area 300 punti base, era tornato ad apprezzarsi intorno ai 310 bp, prendendo nota dei prezzi della vasta gamma di leverage certificate messi a disposizione da RBS Plc al Sedex, per poter replicare i movimenti di tale indice senza rivolgersi direttamente al mercato dei futures. Vediamo come è andata.

LEVERAGE CERTIFICATE SU TASSI

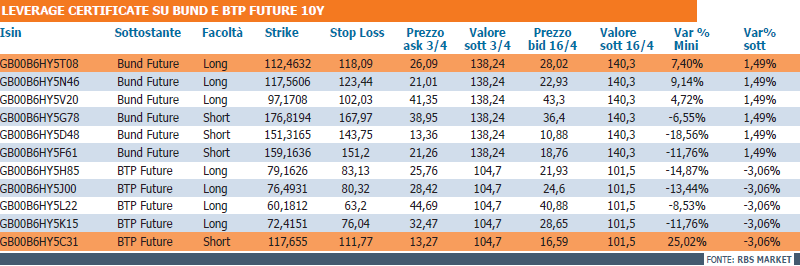

Nati principalmente per chi abbia come obiettivo la copertura dal rischio tassi, pur non avendo come controvalore il medesimo nozionale del contratto future ad esso riferito, i mini future consentono di avvantaggiarsi delle variazioni di rilievo dello spread di rendimento delle scadenze decennali tra i titoli tedeschi e italiani, combinando rispettivamente mini long sul Bund e mini short sul BTP e viceversa. Per mettere in atto una strategia volta a trarre profitto da un allargamento dello spread, l’operazione da compiere implica l’apertura contestuale di due posizioni in acquisto sui mini long Bund e mini short BTP. Si sottolinea che per controllare un intero contratto future sono necessari 1000 certificati, e che pertanto, in caso di una variazione di un punto percentuale del differenziale dei prezzi, il valore dell’investimento tenderà a variare di 1000 euro, al lordo del costo di tenuta della posizione nonché del bid/ask spread esposto dal Market Maker al Sedex.

Il saldo bisettimanale dello spread, ha visto un aumento dello stesso pari a circa 70 punti base, in virtù dei correnti 385 bp; pertanto, guardando ai dati esposti in tabella riguardanti i valori attuali dei leverage certificate targati RBS, vediamo quale sarebbe stato il nostro profitto nel caso in cui avessimo deciso di puntare ad un allargamento dello spread aprendo contemporaneamente una posizione su un mini long Bund ( Isin GB00B6HY5N46 ) e un mini short Btp ( Isin GB00B6HY5C31 ). Prendendo come riferimento i prezzi ask per l’entrata e i prezzi bid per l’uscita, la strategia avrebbe visto un guadagno di 9,14 punti percentuali per il mini long Bund e addirittura del 25,02% per il mini short BTP.

Numeri alla mano, ipotizzando di aver mosso un intero future sottostante (1000 certificati), per la posizione sul Bund avremmo guadagnato 1920 euro e per lo short sul BTP ben 3320 euro, per un totale di 5240 euro, assolutamente in linea con un’identica strategia effettuata mediate future decurtata dello spread denaro-lettera esposto al Sedex dal Market Maker.