LO SPREAD BTP BUND BATTE LA RITIRATA

Il netto restringimento dello spread tra BTP e Bund inaugura una nuova rubrica dedicata a chi vuole imparare cosa è lo spread trading

La tecnica dello spread trading affonda le sue radici nel mercato dei contratti futures su commodity, ma da diverso tempo viene utilizzata anche per cavalcare momentanee o prolungate divergenze di prezzo tra due attività finanziarie correlate tra loro, che appartengano a diversi settori industriali o a differenti aree geografiche. La presenza sul mercato di coppie di strumenti correlati positivamente o negativamente consente l’applicazione di strategie cosiddette market neutral , ossia che non necessitano di una direzionalità precisa per portare al profitto. Il principio è quello di individuare due titoli azionari, piuttosto che due indici o strumenti finanziari, e scegliere su quale aprire una posizione al rialzo, che andrà a contrapporsi contestualmente all’apertura di una analoga posizione al ribasso sul secondo. Naturalmente la scelta dello strumento su cui andare long dipenderà dalla capacità dimostrata in un determinato lasso di tempo di fare meglio dell’altro, e l’osservazione dell’andamento di fondo del mercato aiuterà a stabilire anche se è necessario calibrare le due posizioni in modo da rendere il più neutro possibile la strategia impostata. Tra i vantaggi dello spread trading c’è senza dubbio quello di non dover necessariamente indovinare la direzione in cui si muoverà il mercato, dal momento che entrambi i titoli o indici potranno registrare un marcato ribasso o rialzo consentendo tuttavia alla strategia di generare un profitto. La condizione necessaria affinché questo possa accadere è che lo strumento sul quale abbiamo scelto di posizionarci al rialzo performi meglio, ossia salga di più o scenda di meno, dell’altro. Trattandosi di una tecnica di trading che implica un elevato grado di rischio, se messa in atto sfruttando la leva finanziaria caratteristica dei futures, dei cfd o dei leverage certificates, è tuttavia necessario che l’investitore si predisponga a tale operatività valutando prima dell’apertura i margini di profitto e di perdita possibili in un determinato range, nonché l’incidenza dei costi commissionali relativi alle quattro operazioni da concludere.

La tecnica dello spread trading affonda le sue radici nel mercato dei contratti futures su commodity, ma da diverso tempo viene utilizzata anche per cavalcare momentanee o prolungate divergenze di prezzo tra due attività finanziarie correlate tra loro, che appartengano a diversi settori industriali o a differenti aree geografiche. La presenza sul mercato di coppie di strumenti correlati positivamente o negativamente consente l’applicazione di strategie cosiddette market neutral , ossia che non necessitano di una direzionalità precisa per portare al profitto. Il principio è quello di individuare due titoli azionari, piuttosto che due indici o strumenti finanziari, e scegliere su quale aprire una posizione al rialzo, che andrà a contrapporsi contestualmente all’apertura di una analoga posizione al ribasso sul secondo. Naturalmente la scelta dello strumento su cui andare long dipenderà dalla capacità dimostrata in un determinato lasso di tempo di fare meglio dell’altro, e l’osservazione dell’andamento di fondo del mercato aiuterà a stabilire anche se è necessario calibrare le due posizioni in modo da rendere il più neutro possibile la strategia impostata. Tra i vantaggi dello spread trading c’è senza dubbio quello di non dover necessariamente indovinare la direzione in cui si muoverà il mercato, dal momento che entrambi i titoli o indici potranno registrare un marcato ribasso o rialzo consentendo tuttavia alla strategia di generare un profitto. La condizione necessaria affinché questo possa accadere è che lo strumento sul quale abbiamo scelto di posizionarci al rialzo performi meglio, ossia salga di più o scenda di meno, dell’altro. Trattandosi di una tecnica di trading che implica un elevato grado di rischio, se messa in atto sfruttando la leva finanziaria caratteristica dei futures, dei cfd o dei leverage certificates, è tuttavia necessario che l’investitore si predisponga a tale operatività valutando prima dell’apertura i margini di profitto e di perdita possibili in un determinato range, nonché l’incidenza dei costi commissionali relativi alle quattro operazioni da concludere.

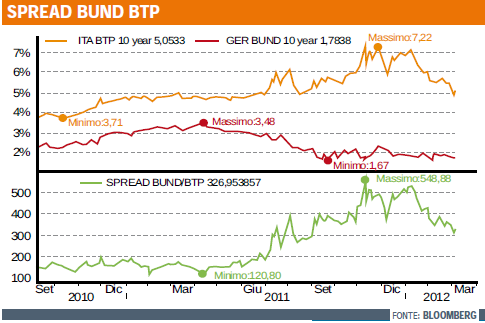

Quando si parla di spread, tecnicamente ci si riferisce al differenziale tra due attività e mai come in questo periodo tale terminologia è entrata a far parte del linguaggio comune. Associato alla grave crisi finanziaria che ha investito il Vecchio Continente, lo spread tra i rendimenti dei Titoli di Stato decennali di Italia e Germania ha rappresentato per l’opinione pubblica, e non solo, il termometro dell’andamento della nostra economia. Per molti investitori l’allargamento a livelli record di tale differenziale ha rappresentato una ghiotta opportunità di trading, che avrebbe potuto produrre un guadagno in due diversi ed opposti scenari, ossia sia nel caso in cui fosse stato il BTP italiano a raffreddare i propri rendimenti a fronte di una sostanziale stabilità del Bund tedesco, sia nell’ipotesi che fosse stato il Bund a iniziare a rendere di più a fronte di una stabilità del BTP. Come noto, e come atteso, il primo scenario si è concretizzato in maniera netta e rapida nell’ultimo mese, con un marcato restringimento dello spread, che dai 548 punti base raggiunti all’apice del movimento è sceso in avvio di settimana a ridosso dei 300 bp.

Di questo movimento hanno potuto beneficiare anche coloro che avevano scelto di seguire le indicazioni fornite dal Punto Tecnico in almeno due occasioni nel corso degli ultimi mesi. La strategia proposta consisteva nel contemporaneo acquisto di un Mini Long sul BTP ( Isin GB00B6HY5J00 ) e di un Mini Short sul Bund ( Isin GB00B6HY5B24 ), in modo così da puntare ad una riduzione dello spread di rendimento tra i due asset, allora a quota 500 pb. Con il differenziale oggi a 326 pb, il BTP decennale, sceso al di sotto del muro del 5% di rendimento, ha spinto il prezzo del relativo certificato a 28,11 euro, rispetto ai 8,9 euro di partenza. D’altra parte, il rendimento del Bund ha proseguito nel suo movimento lateral-ribassista, costringendo il relativo certificato a deprezzarsi da 17,76 euro ai correnti 9,71 euro. Alla luce dei suddetti prezzi, ipotizzando di aver impostato una strategia volta a replicare l’esposizione integrale sui rispettivi future di riferimento (1000 certificati), il profitto sarebbe stato pari a 11160 euro a fronte di un restringimento effettivo dello spread pari a 174 punti base.