BRENT, MA DOVE CORRI?

Ha raggiunto i 126 dollari al barile, avvicinandosi pericolosamente al picco del 2008, il Brent dei mari del nord. Resta indietro il Crude Oil WTI. Quanto durerà questa situazione?

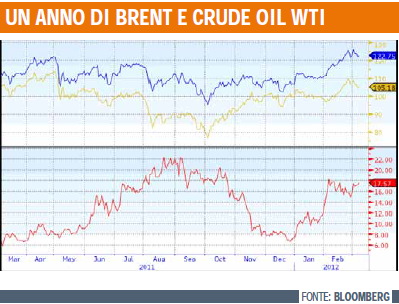

Con un rialzo rispettivamente del 14% e del 6,5% da inizio anno, il Brent dei mari del nord e il Crude Oil WTI statunitense stanno pesando come un macigno sulla bolletta energetica degli europei. Ad innescare la nuova impennata del prezzo del barile sono stati nelle ultime settimane i timori per un possibile conflitto tra Iran e Israele, che porterebbe ad una riduzione della produzione, e l’embargo europeo che ha portato finora all’interruzione delle forniture a Francia, Gran Bretagna e Grecia. Secondo il weekly strategy report di JPMorgan, oltre alla crescenti tensioni in Medio Oriente, ci sarebbero almeno altri due motivi alla base del violento rialzo che ha portato il Brent fino ad un massimo di 126 dollari al barile, a soli 18 dollari dal picco raggiunto nel2008. Inprimo luogo, la robusta crescita sottostante dei Paesi emergenti e la loro minore efficienza nell’uso di energia, hanno dato impulso alla domanda mondiale di petrolio. In secondo luogo, gli allentamenti quantitativi operati a livello globale hanno favorito gli investimenti speculativi nel greggio, alimentando l’overperformance del petrolio rispetto agli altri attivi di rischio. Tuttavia, il rialzo partito dallo scorso ottobre non ha riguardato in ugual modo il petrolio europeo e quello americano. Mettendo a confronto l’andamento grafico dei due contratti futures con scadenza più ravvicinata, si nota come sia stato il Brent ad accelerare maggiormente il passo, consentendo allo spread di avvicinarsi nuovamente ai massimi annuali registrati nel mese di febbraio. Più in particolare,  osservando il grafico che rappresenta i movimenti del Brent ( linea blu) e del Crude Oil WTI ( linea gialla) nell’ultimo anno, è visibile a occhio nudo la divergenza tra i due prezzi. Entrambi sono saliti, muovendosi quasi all’unisono dai minimi di ottobre rispettivamente fissati a 95,27$ e 76,78$, fino a raggiungere il picco di 126,20 e 109,77 dollari al barile. Ma se si fa riferimento ai prezzi di marzo 2011, si ha la chiara sensazione di come sia stato il Brent a compiere il cammino migliore. Nella parte bassa del grafico è rappresentata la linea dello spread, ovvero del differenziale assoluto in dollari tra le due quotazioni. Storicamente tale spread si è sempre attestato molto al di sotto dei 10 dollari, come si può notare osservando il grafico dell’ultimo quinquennio, dal quale si evince come la differenza tra i due contratti sia stata per lungo tempo ridotta anche a meno di 5 dollari, ma nell’ultimo anno sono state già due le occasioni nelle quali si è arrivati a toccare delle punte notevolmente superiori. Nella precedente situazione, risalente all’estate 2011, lo scoppio della crisi finanziaria ha accentuato il ribasso del Crude Oil WTI, facendo scaturire un allargamento dello spread fino ad un massimo di oltre 22 dollari. In quell’occasione, il prolungato eccesso di differenziale tra i due contratti sul petrolio venne interrotto anche grazie ad un intervento della Enbridge, proprietaria al 50% dell’oleodotto Seaway. In particolare, per risolvere il problema dell’eccesso di greggio a Cushing, il punto di consegna del Wti, in Oklahoma, si decise semplicemente di invertire la direzione del flusso in un oleodotto chiave. La soluzione fece immediatamente crollare sotto 10 dollari lo spread tra Brent e WTI, riducendo vistosamente l’anomalia che per gran parte del 2011 aveva caratterizzato i mercati petroliferi: un enorme differenza di prezzo tra i due riferimenti, a vantaggio di quello europeo, che si era ampliata per l’effetto congiunto della scarsità di greggio sweet in Europa che sosteneva il Brent e del “collo di bottiglia di Cushing”, che viceversa deprimeva le quotazioni del WTI.

osservando il grafico che rappresenta i movimenti del Brent ( linea blu) e del Crude Oil WTI ( linea gialla) nell’ultimo anno, è visibile a occhio nudo la divergenza tra i due prezzi. Entrambi sono saliti, muovendosi quasi all’unisono dai minimi di ottobre rispettivamente fissati a 95,27$ e 76,78$, fino a raggiungere il picco di 126,20 e 109,77 dollari al barile. Ma se si fa riferimento ai prezzi di marzo 2011, si ha la chiara sensazione di come sia stato il Brent a compiere il cammino migliore. Nella parte bassa del grafico è rappresentata la linea dello spread, ovvero del differenziale assoluto in dollari tra le due quotazioni. Storicamente tale spread si è sempre attestato molto al di sotto dei 10 dollari, come si può notare osservando il grafico dell’ultimo quinquennio, dal quale si evince come la differenza tra i due contratti sia stata per lungo tempo ridotta anche a meno di 5 dollari, ma nell’ultimo anno sono state già due le occasioni nelle quali si è arrivati a toccare delle punte notevolmente superiori. Nella precedente situazione, risalente all’estate 2011, lo scoppio della crisi finanziaria ha accentuato il ribasso del Crude Oil WTI, facendo scaturire un allargamento dello spread fino ad un massimo di oltre 22 dollari. In quell’occasione, il prolungato eccesso di differenziale tra i due contratti sul petrolio venne interrotto anche grazie ad un intervento della Enbridge, proprietaria al 50% dell’oleodotto Seaway. In particolare, per risolvere il problema dell’eccesso di greggio a Cushing, il punto di consegna del Wti, in Oklahoma, si decise semplicemente di invertire la direzione del flusso in un oleodotto chiave. La soluzione fece immediatamente crollare sotto 10 dollari lo spread tra Brent e WTI, riducendo vistosamente l’anomalia che per gran parte del 2011 aveva caratterizzato i mercati petroliferi: un enorme differenza di prezzo tra i due riferimenti, a vantaggio di quello europeo, che si era ampliata per l’effetto congiunto della scarsità di greggio sweet in Europa che sosteneva il Brent e del “collo di bottiglia di Cushing”, che viceversa deprimeva le quotazioni del WTI.

Oggi la situazione grafica mostra un differenziale di poco inferiore ai 18 dollari, un valore prossimo ai massimi raggiunti a febbraio ma ancora distante dal record di ottobre 2011. Che anche in questa occasione ci si trovi di fronte ad un’anomalia lo si intuisce facendo riferimento alle due curve che rappresentano le aspettative del mercato circa l’evoluzione futura dei prezzi dei due contratti sul petrolio. Entrambe le curve mostrano una situazione di backwardation, ossia di aspettative dei prezzi futuri inferiori a quelli attuali, ma mentre per il Brent è attesa già dalle prossime scadenze una discesa costante, per il greggio WTI le scadenze fino a marzo 2013 sono date a valori superiori a quelli correnti. Per effetto di questa distorsione delle due curve, la parte inferiore del grafico mette in mostra quale sarà, secondo i contratti forward, il comportamento atteso dello spread tra Brent e WTI nel medio lungo periodo. Torneremo a parlare dell’evoluzione dello spread tra il greggio europeo e quello statunitense prossimamente, anche per scoprire come è possibile operativamente sfruttare, con l’ausilio dei certificati, l’eventuale restringimento dello spread.