ZCB: ALLUNGO A SCADENZA

Rendimenti lordi ai massimi per la Royal 70/100 di RBS per effetto di un mispricing rispetto al fair value. Ma lo ZC Bond è solo per coraggiosi

L’ultimo collocamento di buoni pluriennali del tesoro italiano, sembra aver passato il test della prima raccolta dopo l’arrivo del terzo declassamento del rating del paese. Si conferma così l’appeal della cedola fissa anche se il costo del finanziamento dei titoli statali rimane alto, in aumento su tutte le scadenze eccetto su quella a 5 anni, ora a quota 5,372% in calo dello 0,28% rispetto al mese di settembre.

Quando la crisi del debito sovrano è il market mover dell’instabilità finanziaria, diventa sempre più difficile per il segmento obbligazionario compensare l’aumento del tasso richiesto per remunerare il rischio emittente, con l’incremento della domanda conseguente all’aumento di volatilità sull’azionario, seppure in un contesto di bassi tassi d’interesse. Il risultato è un mercato secondario in sofferenza, dove a mancare non sono gli scambi ma il capitale investito tanto sui titoli sovrani quanto su quelli corporate.

Di fatto, la presenza di una componente obbligazionaria a bilanciamento di quella azionaria è auspicabile all’interno di ogni portafoglio diversificato anche se le due componenti sembra stiano perdendo la loro fisiologica decorrelazione. La percezione del mercato di una minore rischiosità sui titoli a medio termine come quelli su scadenza quinquennale può offrire, in via generale, una prima linea d’orientamento, mentre la scelta di detenere i titoli fino a scadenza esclude ogni componente aleatoria, rischio insolvenza escluso.

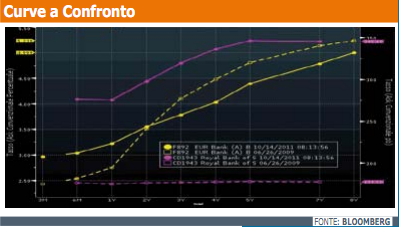

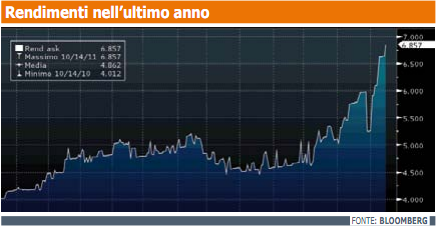

In un’ottica cassettista, tra i corporate bond con maturity residua quinquennale in negoziazione sul MOT, si trovala Royal70/100 di RBS (NL0009056563). L’obbligazione, con scadenza il 26 giugno 2016, è uno Zero Coupon Bond, ovvero un titolo di debito che non prevede lo stacco di alcuna cedola ma l’acquisto ad un prezzo inferiore al face value, rimborsato in un’unica soluzione a scadenza. Il bond RBS, che alla scadenza rimborserà per intero il montante pari a 100 euro, è stato emesso ad un taglio di 70 euro il 26 giugno 2009. L’unica cedola ha quindi un importo di 30 euro, pari ad un tasso annuo lordo di rendimento all’emissione pari al 5,23%. Iterando le condizioni iniziali, al 14 ottobre 2011 il valore teorico del titolo a zero cedola, in base al regime di capitalizzazione composta è pari a 78,6432 euro. Se però si guarda alla lettera a cui è scambiato il bond sul MOT (si ricorda che, a differenza dei titoli con cedola, gli ZCB sono negoziati al prezzo tel quel, ovvero al lordo della ritenuta fiscale) pari a 73,29 euro, il prezzo di mercato rifletterebbe un sostanzioso capital gain, non giustificabile dalla variazione dei tassi free risk, dal momento che questi si sono ridotti sulla scadenza in merito. Osservando lo shift verso l’alto delle curve dei rendimenti A rated a cui appartiene l’emittente e il contratto credit default swap a 5 anni dell’emittente, il tel quel di mercato sconta il forte aumento del rischio emittente, ovvero della probabilità di default del medesimo. I titoli che rinunciano ad interessi periodici infatti, sono molto più volatili di quelli dotati di cedola in quanto assorbono in misura maggiore sia il rischio d’insolvenza che il rischio tassi d’interesse, come mostra un valore di duration modificata pari a 4,53 anni, su una durata residua pari a 4,69 anni.

All’attuale prezzo di scambio, lo yield to maturity passa così al 6,857%, il massimo dall’emissione della Royal 70/100. Tale rendimento segnala un mispricing da parte del mercato rispetto al fair value del bond calcolato in base al modello di Jp Morgan per il pricing dei CDS, pari a 79,402 euro, associati ai quali si ricava un rendimento lordo su base annua del 5,045%. Pesano evidentemente sulle quotazioni dello strumento anche i timori, causati da un’indagine di Credit Suisse, di una bocciatura di RBS in caso di nuovi stress test sul sistema bancario.