CON O SENZA CAP, LIBERTA’ DI SCELTA

Si torna a parlare del Cap e della sua utilità, analizzando venti nuovi Bonus di Deutsche Bank sugli indici FTSE Mib e Eurostoxx 50

Una delle opzioni maggiormente utilizzate da chi struttura certificati, siano essi a capitale protetto condizionato, garantito o non protetto, è oramai da diversi anni quella che tecnicamente rappresenta il Cap all’interno del portafoglio implicito sottostante. La sua funzione in termini di payoff a scadenza è quella di fissare un tetto massimo al rimborso ma il motivo per cui viene prevista dalle banche emittenti è legato principalmente alla sua capacità di generare cash, utile per una migliore e più efficiente costruzione dell’intera struttura. In termini prettamente pratici, per far sì che un certificato sia dotato del Cap, è necessario che lo strutturatore proceda alla vendita di un’opzione call con strike pari al livello del sottostante corrispondente al massimo rimborso che si intende fissare. In tal modo, cioè vendendo l’opzione call, si riesce ad ottenere immediatamente un flusso di denaro che può essere destinato all’acquisto di altre opzioni tendenti a migliorare il profilo di rischio rendimento dell’intera struttura. Si comprende pertanto come il Cap applicato ad un certificato eserciti il ruolo di finanziatore di opzioni accessorie che altrimenti non sarebbero acquistabili, negli stessi modi e termini, rimanendo entro il canonico plafond a disposizione dell’emittente quantificabile nei 100 euro. Proseguendo su questo sentiero si può altresì affermare che da un certificato dotato di Cap ci si può attendere un livello di protezione più elevato rispetto ad uno senza Cap, o una durata inferiore, o ancora un Bonus più sostanzioso o infine una barriera posizionata a livelli più bassi. Naturalmente, però, ciò che da una parte appare più vantaggioso dall’altra presenta degli inevitabili punti di debolezza. Oltre all’upside limitato, che impedisce al certificato con Cap di rendere un guadagno potenzialmente infinito e maggiormente corrispondente alle perfomance eventualmente molto positive del sottostante, il tetto massimo rappresentato dalla “short call” esercita un peso non indifferente anche nel durante, ossia prima della scadenza. Ciò si traduce in una minore reattività alle variazioni del sottostante, tanto al rialzo quanto al ribasso, con conseguente rischio di sottoperformance molto marcata in presenza di un corposo avanzamento del sottostante stesso. Da molto tempo dedichiamo periodicamente spazio all’analisi dei cosiddetti “ritardatari”, ovvero dei certificati che per via del Cap si presentano sul mercato secondario con un prezzo scontato rispetto al teorico valore di rimborso a scadenza, a conferma di quanto sia rilevante l’effetto zavorra esercitato dall’opzione “venduta” sull’intera struttura.

Esaurita questa ampia ma doverosa premessa sul ruolo e sulle implicazioni del Cap, vediamo a questo punto come si traduce su emissioni accomunate dallo stesso sottostante e dalla medesima scadenza la presenza o meno del tetto massimo al rimborso. Per far questo prendiamo spunto dall’ultima emissione di Deutsche Bank, che dal 12 ottobre scorso ha portato in quotazione sul Sedex di Borsa Italiana ben 20 certificati Bonus scritti su soli due sottostanti: l’indice Eurostoxx 50 per il mercato azionario dell’area Euro e l’indice FTSE Mib per rappresentare il mercato italiano.

LA LIBERTA’ DI POTER SCEGLIERE

La ricca emissione quotata da Deutsche Bank si concentra quindi su soli due sottostanti e propone due differenti orizzonti temporali. Dieci sono i Bonus che consentono di investire sull’indice delle blue chip europee, di cui 5 con Cap e altrettanti senza, così come dieci sono i certificati con barriera e premio alla scadenza che permettono di partecipare all’andamento dell’indice di Piazza Affari, anche in questo caso equamente divisi in funzione della presenza o meno del Cap. Prima di analizzarli maggiormente nel dettaglio per valutarne potenzialità e caratteristiche è già possibile delineare quale sarà il quadro che si presenterà all’investitore nel momento in cui si troverà di fronte l’intera serie di Bonus con o senza Cap. I certificati che prevedono il tetto massimo al rimborso sono stati strutturati per offrire un minor grado di rischio, in virtù di una barriera posizionata più in basso rispetto a quelli che non impongono alcun limite all’upside; viceversa, quelli senza Cap prospettano rendimenti potenziali più elevati in virtù della partecipazione illimitata al rialzo del sottostante, ma espongono l’investimento ad un rischio più concreto.

La prima novità che salta agli occhi scorrendo il lungo elenco di nuovi Bonus quotati al Sedex sta nel multiplo. A differenza di ciò che si è soliti osservare, il prezzo di emissione non è stato stabilito da Deutsche Bank su base 100 bensì in funzione del valore del sottostante tenuto conto di un multiplo fisso, pari a 0,01 per i certificati legati all’indice Eurostoxx 50 e 0,001 per quelli scritti sull’indice FTSE Mib. Di conseguenza, un Bonus sul FTSE Mib con livello iniziale pari a 14000 punti e Bonus del 105,66% non presenterà, in caso di mancata violazione della barriera, un rimborso a scadenza di 105,66 euro bensì di 14,792 euro, esattamente corrispondente al livello di 14792 punti indice. In questo modo l’investitore può contare su una migliore percezione del valore del proprio investimento semplicemente osservando la quotazione dell’indice sottostante.

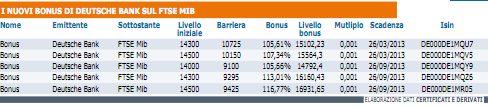

Vediamo a questo punto maggiormente nel dettaglio quali sono le proposte messe a disposizione da Deutsche Bank, partendo dalle emissioni scritte sull’indice FTSE Mib. Scegliendo di correre qualche rischio di violazione in più per garantirsi un maggiore rendimento potenziale, in virtù dell’assenza del Cap, i cinque Bonus presentano livelli barriera posti tra i 10725 punti dell’emissione con scadenza 26 marzo 2013, Bonus del 105,61% dei 14300 punti iniziali, corrispondente a 15102,23 punti, e i 9425 punti di quella con scadenza 26 settembre 2013, Bonus del 116,77% dei 14500 punti iniziali, corrispondente a un livello di FTSE Mib pari a 16931,65 punti. Sfruttando la mancata presenza del Cap, tutti i certificati inclusi nella prima tabella potranno spingersi oltre il prezzo corrispondente al livello Bonus, dando così modo all’investitore di partecipare in maniera lineare all’eventuale performance molto positiva dell’indice.

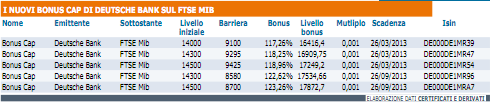

Per chi, al contrario, volesse privilegiare la scelta di un minor grado di rischio accettando di rinunciare a partecipare alle variazioni del FTSE Mib superiori al livello Bonus, Deutsche Bank ha strutturato cinque emissioni dotate di Cap che, come si evince dall’osservazione della relativa tabella, offrono percentuali di Bonus più elevate e barriere più basse. In particolare, l’investitore ha la possibilità di scegliere tra un’emissione che garantisce alla scadenza del 26 marzo 2013 un rendimento del 17,26% a patto che il FTSE Mib non violi mai il livello di 9100 punti e un’altra che, allungando l’orizzonte temporale di sei mesi, prospetta un rendimento del 23,26% a condizione che l’indice non raggiunga mai gli 8700 punti. Nel mezzo, altre tre emissioni con Bonus crescenti e barriere decrescenti completano il quadro di proposte scritte sull’indice di Piazza Affari. Come già ampiamente descritto, per questi Bonus Cap il livello corrispondente al Bonus sarà anche il massimo importo di rimborso conseguibile.

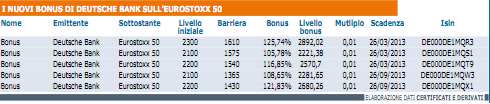

Passando alle emissioni scritte sull’indice Eurostoxx 50, il medesimo trade off tra rischio e rendimento ha portato l’emittente tedesca a proporre Bonus senza Cap con barriere tra 1610 e 1365 punti e Bonus con Cap con livelli barriera fissati tra 1380 e 1260 punti. Anche in questo caso è la diversa data di scadenza a determinare le principali e più evidenti differenze. A tal proposito, discorso che vale anche per le dieci emissioni legate alle sorti dell’indice di Piazza Affari, occorre sottolineare che è proprio nel semestre in cui si protrarrà l’investimento dei cinque Bonus con scadenza settembre 2013 che l’indice staccherà i dividendi più corposi previsti durante l’anno. Questo fattore di differimento delle scadenze ha consentito all’emittente di proporre condizioni migliorative nelle emissioni con durata più lunga ma per contro costringerà queste ultime a sopportare una perdita fisiologica dei due sottostanti, dovuta allo stacco dei dividendi, quantificabile in circa 4 punti percentuali. Perdita che potrebbe influire sulla tenuta delle barriere qualora il valore dei due indici fosse ancora in zona pericolo in prossimità della scadenza.