Minusvalenze, come compensarle con le plus

Compensare le plusvalenze generate dai certificati con le minusvalenze accantonate. Ecco una selezione di titoli ad hoc

Un tema che sta molto a cuore agli investitori che negli ultimi tre anni si sono trovati costretti a subire delle perdite derivanti da investimenti azionari effettuati prima del grande crollo e che si ripropone, con frequenza, anche attraverso le lettere che giungono alla nostra casella di posta elettronica o sulle comunità virtuali dei forum, è quello delle minusvalenze e del loro recupero. Consultando un estratto conto fiscale del deposito titoli rilasciato dalla propria banca, molti avranno notato che in corrispondenza della voce “minusvalenze realizzate e non ancora compensate” figura un importo, più o meno sostanzioso, con la relativa data di scadenza. Considerando che tali minusvalenze prevedono la possibilità di compensazione nei 4 anni successivi a quello di maturazione, gli importi più rilevanti per chi ha affrontato il mare in tempesta dei mercati travolti dalla crisi del 2008, hanno come data di scadenza l’anno 2013 o 2014. Tra i punti di forza dei certificati di investimento, quello della compensazione totale delle plusvalenze generate con le minusvalenze accantonate nello zainetto fiscale, è il fattore che porta investitori e gestori a preferirli ad altri strumenti fiscalmente meno efficienti, quali ad esempio gli Etf. E’ necessario infatti ricordare che tutte le plusvalenze derivanti dai certificati sono considerate come redditi diversi, e per questo assoggettate alla tassazione del 12,50% sul capital gain, inclusi i flussi provenienti dallo stacco di cedole condizionate. Un discorso a parte riguarda invece quei certificati che prevedono la distribuzione, nel corso della loro vita, di una o più cedole incondizionate: in tal caso, essendo nota la certezza del pagamento, l’entità e la data di erogazione, tali proventi sono da considerarsi come reddito da capitale, ovvero da tassare alla fonte senza tenere conto di eventuali minusvalenze in carico.

Esaurita questa fondamentale premessa, vediamo cosa offre il segmento dei certificati di investimento in ottica di recupero delle minusvalenze. Come è stato già fatto in passato, sono stati messi sotto osservazione tutti i certificati appartenenti alla categoria dei “capitale protetto”. In gran parte trattasi di Equity Protection, ovvero di certificati che offrono la possibilità di investire su asset notoriamente rischiosi, quali il mercato azionario, quello delle valute o delle commodity, con la garanzia della restituzione a scadenza della porzione di capitale protetto. La maggior parte di questi certificati prevede la protezione incondizionata del 100% del valore nominale ma sono diverse le emissioni caratterizzate da una percentuale di protezione inferiore, in genere compresa tra l’80 e il 90% del capitale, o superiore, come i vari Equity Protection Plus che garantiscono un rendimento minimo del 3% in aggiunta al nominale. Una breve parentesi didattica ci consente di ricordare che tali certificati, in caso di ribasso del sottostante a cui sono agganciati, permettono di scongiurare totalmente o parzialmente le perdite sul capitale. A fronte di un rialzo, viceversa, si comportano come il più classico dei prodotti lineari replicando, esclusivamente alla scadenza, integralmente la percentuale di apprezzamento registrata dal sottostante. Il fatto che gli Equity Protection garantiscano la replica dell’andamento positivo del sottostante solo alla data di scadenza è il motivo per il quale, prima della data di esercizio, si vengono a creare delle opportunità di investimento a rendimento minimo garantito.

Esaurita questa fondamentale premessa, vediamo cosa offre il segmento dei certificati di investimento in ottica di recupero delle minusvalenze. Come è stato già fatto in passato, sono stati messi sotto osservazione tutti i certificati appartenenti alla categoria dei “capitale protetto”. In gran parte trattasi di Equity Protection, ovvero di certificati che offrono la possibilità di investire su asset notoriamente rischiosi, quali il mercato azionario, quello delle valute o delle commodity, con la garanzia della restituzione a scadenza della porzione di capitale protetto. La maggior parte di questi certificati prevede la protezione incondizionata del 100% del valore nominale ma sono diverse le emissioni caratterizzate da una percentuale di protezione inferiore, in genere compresa tra l’80 e il 90% del capitale, o superiore, come i vari Equity Protection Plus che garantiscono un rendimento minimo del 3% in aggiunta al nominale. Una breve parentesi didattica ci consente di ricordare che tali certificati, in caso di ribasso del sottostante a cui sono agganciati, permettono di scongiurare totalmente o parzialmente le perdite sul capitale. A fronte di un rialzo, viceversa, si comportano come il più classico dei prodotti lineari replicando, esclusivamente alla scadenza, integralmente la percentuale di apprezzamento registrata dal sottostante. Il fatto che gli Equity Protection garantiscano la replica dell’andamento positivo del sottostante solo alla data di scadenza è il motivo per il quale, prima della data di esercizio, si vengono a creare delle opportunità di investimento a rendimento minimo garantito.

Prima di passare all’analisi dei migliori sotto 100 quotati sul mercato secondario di Borsa Italiana o sul Cert-X di EuroTLX, è doveroso rammentare che tutte le considerazioni fin qui riportate non tengono conto del rischio di default dell’emittente, ovvero dell’unico evento che porterebbe tali strumenti a non comportarsi come fin qui prospettato. Trattandosi infatti di strumenti assimilabili a prodotti obbligazionari, anche i certificati sono soggetti al rischio di insolvibilità dell’emittente.

UN QUINTETTO SOPRA IL 3%

Ai primi cinque posti di questa speciale classifica, pubblicata giornalmente sul sito web di Certificati e Derivati e mensilmente nella rubrica dell’Analisi Dinamica del Certificate Journal, si incontrano tre certificati emessi da Banca IMI e due da BNP Paribas, tutti in grado di prospettare un rendimento annualizzato superiore al 3%. La scelta tra i cinque strumenti può essere dettata quindi dal diverso grado di affidabilità dell’emittente o dalla data di scadenza, considerato che per tutti le probabilità di rendimento superiore a quello già garantito dalla quotazione sotto la pari sono al momento non particolarmente elevate.

In dettaglio, il certificato con il maggiore rendimento garantito annualizzato tra tutti quelli della sua categoria è un Equity Protection Cap, avente codice Isin IT0004555626, che ha come sottostante l’indice settoriale delle utilites europee. Il certificato, emesso allorché l’indice Eurostoxx Utilities quotava 386,21 punti, rimborserà 100 euro alla scadenza del 23 dicembre 2014 se lo stesso si troverà ad un livello pari o inferiore a tale soglia. Viceversa, in caso di rilevazione finale superiore, restituirà il nominale maggiorato del 100% della performance positiva fino ad un rimborso massimo che non potrà superare i 140 euro del Cap. Quotato ad un prezzo di 89,05 euro sul Sedex di Borsa Italiana, il certificato promette dunque un ritorno assoluto pari al 12,30%, ossia il 3,42% annualizzato, a condizione che l’indice delle utilities non riesca a recuperare il gap che separa i corsi attuali dallo strike. In virtù dell’attuale quotazione di 322,55 punti, va tuttavia considerato che sarebbe sufficiente un allungo del 20% per dar luogo ad un rimborso potenzialmente più elevato rispetto ai 100 euro protetti e questa prospettiva, alla luce dei tre anni e mezzo di durata residua, favorisce l’interesse del mercato verso tale prodotto. A confortare chi ritiene possibile un upside superiore a quello già stimato viene in soccorso il grafico giornaliero dell’indice, che mostra come a metà febbraio scorso le quotazioni si siano avvicinate alla soglia spartiacque, raggiungendo i 364,13 punti prima di intraprendere una brusca fase correttiva. La conclusione che se ne può ricavare, pertanto, è che con questo Equity Protection Cap si ha l’opportunità di garantirsi, nella peggiore delle ipotesi, un rendimento su base annua del 3,42%, peraltro netto avendo minusvalenze da compensare, e di partecipare pagando un premio tutt’altro che consistente all’eventuale apprezzamento dell’indice del settore delle utilities europee.

Alle spalle dell’emissione scritta sull’indice Eurostoxx Utilities si segnala, con un rendimento annualizzato del 3,16% e una scadenza fissata a giugno 2013, un Equity Protection che Banca IMI ha emesso nel giugno 2008 e che ha come sottostante l’indice italiano FTSE Mib. Il certificato, identificato da codice Isin IT0004362510, rimborserà alla scadenza del 10 giugno 2013 il nominale di 100 euro se l’indice delle blue chip di Piazza Affari sarà ad un livello pari o inferiore ai 31721 punti. In caso contrario, seguirà l’intero rialzo dello stesso senza alcuna limitazione. Quotato ad un valore di 93,95 euro, il prodotto garantisce pertanto un ritorno complessivo del 6,44%, che potrebbe aumentare se l’indice riuscisse nell’impresa di recuperare oltre il 50% del proprio valore attuale.

Sul terzo gradino del podio, con un rendimento su base annua del 3,04%, si piazza un Athena Sicurezza Più emesso da BNP Paribas. Il certificato, identificato da codice Isin NL0009312339, è stato emesso a febbraio del 2010 ed è l’unico, tra i primi cinque in graduatoria, a presentare una struttura a capitale protetto incondizionato con opzione di rimborso anticipato; inoltre, a differenza degli altri quattro sotto 100, è anche l’unico ad avere un multi sottostante, ovvero un basket a correlazione quale parametro di indicizzazione. Date le sue caratteristiche, certamente più articolare rispetto ad un semplice Equity Protection, è necessario partire dalla descrizione analitica del funzionamento. Come detto, il certificato è scritto su un basket di sei blue chip europee, ovvero dalla britannica British Petroleum, dalle svizzere Nestlé e Roche, dalla spagnola Telefonica e infine dalle francesi Vinci e Sanofi Aventis. Fissati i livelli iniziali rispettivamente a 586,9 Gbp, 50,5 Chf, 178,5 Chf, 17,365 euro, 38,81 euro e 53,6 euro, al termine dei cinque anni di durata massima il certificato garantirà il ritorno dei 100 euro nominali a prescindere dall’andamento dei singoli sottostanti.

Prima della scadenza, tuttavia, con cadenza annuale è prevista l’opportunità di ottenere il rimborso anticipato del nominale, con un premio del 4% per ciascun anno trascorso, se tutti e sei i titoli vengono rilevati almeno al valore iniziale. Fallito l’obiettivo di richiamo alla prima data del 28 gennaio scorso, in corrispondenza della quale è stata erogata una cedola certa pari al 4% del nominale, al 30 gennaio 2012 si potrà ottenere a parità di condizioni, ossia il rispetto contemporaneo dello strike da parte dei sei titoli, il rimborso di 104 euro; seguendo lo stesso criterio di verifica, per gli anni successivi il coupon salirà di un 4% annuo. Se in nessuna delle date previste interverrà il rimborso anticipato si otterrà alla scadenza un rimborso totale di 116 euro con tutti i titoli positivi, altrimenti verranno restituiti i 100 euro nominali. Alla luce degli 89,9 euro di quotazione corrente, le aspettative di chi si rivolge a tale strumento sono principalmente legate ad un rendimento minimo garantito di poco superiore al 3% annuo. Infatti, osservando la composizione del basket non può sfuggire la presenza ingombrante di un titolo come British Petroleum, finito nell’occhio del ciclone dopo il disastro ambientale provocato dall’esplosione della piattaforma petrolifera dislocata nel Golfo del Messico. Guardando al grafico delle variazioni dei sei titoli sottostanti dalla data di emissione, spicca tra tutte proprio il 50% perso a pochi mesi dall’emissione dal colosso energetico britannico. Ai valori attuali, British Petroleum è ancora il titolo del basket con la peggiore performance ( -24%), staccato di poche unità dalla svizzera Roche ( -19%). Gli unici due titoli in positivo, al momento, sono la francese Vinci ( +9%) e la Nestlè (+6%).

BONUS E SOTTO 100 A BRACCETTO

Un’idea per trasformare il rendimento atteso di poco superiore al 3% annuo visto finora in qualcosa di più potrebbe essere messa in pratica sfruttando uno dei certificati appartenenti alla categoria dei “capitale protetto condizionato”. In primis, tra tutti, continuiamo a sottoporre all’attenzione dei nostri lettori un Bonus sull’indice Eurostoxx 50 emesso da UniCredit con scadenza marzo 2013. Per la discreta distanza a cui è posizionata la barriera e per il rendimento potenziale che è in grado di generare, il certificato che abbiamo inserito anche nel nostro CED|Portfolio Moderato ( vedi Certificate Journal numero 223 ) continua ad essere una valida opportunità di investimento per chi accetta di correre qualche rischio. In dettaglio, il certificato è identificato da codice Isin DE000HV7LK02 e alla scadenza dell’11 marzo 2013 rimborserà un importo pari a 144 euro se l’indice Eurostoxx 50 non avrà mai toccato i 1773,05 punti della barriera. Posta a livelli inferiori ai minimi di marzo 2009, la soglia della barriera rappresenta quindi lo spartiacque tra il successo e l’insuccesso dell’investimento su questo strumento. Quotato sul Sedex ad un prezzo di 120,50 euro, il prodotto è quindi in grado di rendere il 19,50%, pari al 10,86% su base annua, a patto che l’indice sottostante non affondi nuovamente al di sotto dei minimi, perdendo oltre il 36% del proprio valore al lordo dei dividendi stimati.

Un’idea per trasformare il rendimento atteso di poco superiore al 3% annuo visto finora in qualcosa di più potrebbe essere messa in pratica sfruttando uno dei certificati appartenenti alla categoria dei “capitale protetto condizionato”. In primis, tra tutti, continuiamo a sottoporre all’attenzione dei nostri lettori un Bonus sull’indice Eurostoxx 50 emesso da UniCredit con scadenza marzo 2013. Per la discreta distanza a cui è posizionata la barriera e per il rendimento potenziale che è in grado di generare, il certificato che abbiamo inserito anche nel nostro CED|Portfolio Moderato ( vedi Certificate Journal numero 223 ) continua ad essere una valida opportunità di investimento per chi accetta di correre qualche rischio. In dettaglio, il certificato è identificato da codice Isin DE000HV7LK02 e alla scadenza dell’11 marzo 2013 rimborserà un importo pari a 144 euro se l’indice Eurostoxx 50 non avrà mai toccato i 1773,05 punti della barriera. Posta a livelli inferiori ai minimi di marzo 2009, la soglia della barriera rappresenta quindi lo spartiacque tra il successo e l’insuccesso dell’investimento su questo strumento. Quotato sul Sedex ad un prezzo di 120,50 euro, il prodotto è quindi in grado di rendere il 19,50%, pari al 10,86% su base annua, a patto che l’indice sottostante non affondi nuovamente al di sotto dei minimi, perdendo oltre il 36% del proprio valore al lordo dei dividendi stimati.

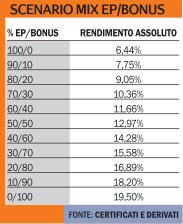

L’opportunità che potrebbe essere sfruttata da chi ha necessità di recuperare le minusvalenze entro l’anno 2013 consisterebbe pertanto nell’abbinare all’Equity Protection sul FTSE Mib di Banca IMI, precedentemente descritto, il Bonus sull’Eurostox 50 di UniCredit. Ipotizzando di voler investire un capitale di 10000 euro, ripartendolo equamente si otterrebbe una plusvalenza del 6,44% dal certificato quotato sotto 100 e del 19,50% da quello con barriera, per un saldo complessivo del 12,97%. Naturalmente l’esposizione sul certificato con barriera potrebbe essere variata in base alle aspettative sull’andamento del mercato azionario e in funzione del grado di rischio che si è disposti a correre. E’ infatti necessario considerare che in caso di nuovo tracollo del listino del Vecchio continente, il capitale investito sul Bonus di UniCredit subirebbe una perdita stimata in ben 60 punti percentuali in corrispondenza dei 1773 punti indice. Attenzione dunque a non tramutare un’opportunità di recupero delle minusvalenze in un’arma letale capace di generarne di nuove.